Подборка наиболее выгодных банковских карт для путешественника. Рассказываем о наших фаворитах, помогающих здорово экономить в поездках за границу!

Наши странствия по миру равняются почти 2 годам и 25 странам, так что опыта в денежном вопросе поднабрали. 🙂 И хотя мы всегда берем с собой немного долларов наличными (ключевое слово - немного), основной акцент все же делаем на карту, и не одну.

Пластиковая карта сама по себе удобнее и безопаснее, чем нал, но мы отдаем предпочтение, в первую очередь, из-за множества путешественнических «плюшек» в виде кэшбека, бесплатных проходов в бизнес-залы аэропортов, бонусов на покупку авиабилетов и т.д. К примеру, съездив в США с картой Бинбанка, мы накопили на билеты на следующий трип по Европе!

Итак, кто же они, лучшие банковские карты для путешествий?

Снимаем деньги в банкомате в Турции без комиссии

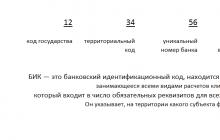

Предложений от банков – великое множество, также как и пакетов услуг по каждому, но если вы планируете расплачиваться картой в магазинах, ресторанах и т.п. и снимать наличные, то обращать внимание следует на конкретные цифры:

- курс конвертации валюты

- комиссия за трансграничный платеж (т.е. если организация, которая проводит операцию по карте, находится за пределами РФ). Например, вы оплачиваете ужин в кафе в Паттайе, или будучи в России покупаете билет по интернету у Turkish Airlines, или снимаете деньги в банкомате в Барселоне – за все подобные действия можете наткнуться на трансгран

- комиссия за снятие наличных в стороннем банкомате

- годовой процент на остаток денежных средств и кэшбек (возврат части потраченных средств на карту бонусами или деньгами)

Конвертация валюты за границей (из $/€ в рубли) не всегда происходит по курсу ЦБ. Точнее, почти никогда. Каждый банк накидывает несколько процентов сверху, а некоторые «добивают» комиссиями за трансгран и снятие наличных в «чужих» банкоматах. Другое дело, что потери можно минимизировать – за счет кэшбека (при оплате покупок) и отсутствия тех самых комиссий. Каждый банк хитер по своему, но если использовать несколько карт и оплачивать ими разные услуги, можно оказаться в хорошем плюсе!

Какую банковскую карту лучше выбрать в зависимости от этих пунктов? Вот, на наш взгляд, наиболее приемлемые варианты.

Выгодные карты для путешествий

Основные карты путешественника

Мы рассказываем лишь о тех картах, что приметили для себя за годы путешествий. Те, которыми пользуемся сами, мы обязательно выделим, об остальных – сложилось неплохое впечатление из консультаций с сотрудниками и отзывов на форумах.

1. Тинькофф, дебетовая Tinkoff Black

- Курс конвертации: ЦБ + ≈2%

- Трансгран: 0%

- Снятие нала: 0%, если сумма больше 3000 рублей; для валютного счета - от 100 $/€

- % на остаток и кэшбек: 6% (при тратах от 3000 рублей в месяц) и 1-5% деньгами

Сопровождает нас в поездках за границу с самого начала, и сменять предпочтения пока не собираемся. У нас одна рублевая карта, к которой привязан и долларовый, и евровый счет. Последние используем для хранения валюты и снятия заграницей.

Переходите по кнопке и получайте 3 месяца бесплатного обслуживания:

Совершая покупки картой в других странах, в худшем случае мы теряем 1% (курс – кэшбек 1% на все категории); в лучшем – остаемся в плюсе на 3% (курс – 5% кэша за определенные категории, например, аптеки, красота, транспорт). За снятие нала в размере более 3000 рублей отдаем банку ≈2%. Кэшбек и % на остаток по счету «падают» на карту в виде денег, и делать с ними можно все что угодно. Если на счету от 30 000 рублей, то обслуживание бесплатно; иначе – 99 рублей в месяц.

В таком желтом конверте мне привезли мою карту Тинькофф Блэк

(фото карты - ниже)

Пример. Категории с кэшбеком побольше меняются раз в 3 месяца. Я постоянно выбираю «транспорт», потому что под него подпадает и метро, и автобусы, и такси. За границей, конечно, тоже. Как-то за 10 дней в Лос-Анджелесе, где на Убер уходило по 30 баксов в день, Тинькофф вернул кэшбек в ≈ 1000 рублей.

Помимо минимальных санкций за пользование картой за границей, основное преимущество Тинькофф заключается в трех словах – это интернет-банк. И это очень удобно в путешествиях. Даже будучи премиальным клиентом Бина или Альфы, приходится посещать офис для выяснения вопросов/подачи заявлений/перевыпуска карты и т.д., что за границей, разумеется, невозможно. В Тинкофф проблемы решаются через телефонный звонок и чат в мобильном приложении или онлайн-кабинете. Последний также очень полезен – здесь видны все выписки по картам/счетам, детали проведенных операций, можно вручную поставить лимит по расходам в день (если хотите обезопасить себя от «случайных» списаний) и уведомить банк о скором отъезде карты за границу одним кликом (чтобы не заблокировали).

|

|

Пример. В Штатах у меня списали деньги с карты и ее заблокировали. Для разблокировки надо созваниваться с оператором. Не знаю, что бы я делала, будь у меня какой-нибудь Сбербанк, который бы настаивал на звонке на телефон (привет, бешеный роуминг). В Тинькофф мне предложили позвонить прямо через приложение, подключившись к вай-фаю. 5 минут, 0 рублей за связь - и я снова с картой. Деньги, кстати, Тинькофф вернул (все 300 долларов).

Минусы? Они есть: неоднозначные отзывы со стороны владельцев именно кредитных продуктов Тинькофф (мы же говорим сейчас про дебетовый) и уменьшение 7% годовых до 6%. Первый можно парировать так – кто заставляет людей брать кредитки и не дает внимательно читать инфу о тарифах? А насчет второго, банк даже в этом случае очень подкупает своим сервисом. А тут нам точно есть с чем сравнивать.

2. Тинькофф, кредитная ALL Airlines

- Курс конвертации: ЦБ + ≈2%

- Трансгран: 0%

- Снятие нала: высокая комиссия

- % на остаток и кэшбек: – и 2-10% милями

Кредитные карты не наш профиль – на это «минное поле» мы ни разу не ступали. Тем не менее, конкретно эта презентуется столь «вкусно», что ее стоит включить в выбор банковской карты для путешествий.

Чем она так симпатична? Кэшбек: минимальный (на все категории товаров) равен 2% и таким образом выводит любые покупки за границей в ноль. 3% кэша возвращается за авиабилеты, 5% - за авиа на сайте Тинькофф (по сравнению со Skyscanner – нашим любимым поисковиком дешевых билетов – цены ощутимо выше), 10% - за отели и авто, забронированные также на сайте Тинькофф. C отелями действительно выгодно, ведь сайт работает со старым-добрым Booking. Начисляется кэшбек в виде миль, 1 миля = 1 рубль.

Переходите и получайте 1000 миль на счет:

Один из главных минусов вытекает как раз из возможности тратить бонусы. Во-первых, только на авиабилеты. Во-вторых, да, подойдет любой сайт, но: билет должен стоить от 6000 рублей. Более того, цену нужно «подгонять» под мили, т.к. снимаются они кратно 3000. К примеру, билет может равняться 6500 рублям, а с карты уйдет 9000 миль. Не будут же с вас брать меньше, чем цена тикета. 🙂 Иной минус – это все-таки кредитка, и за пределы 55 беспроцентных дней лучше не выходить. Главное четко понимать условия. Наши друзья активно пользуются подобной картой и очень довольны.

Кстати, и с кредитной, и с дебетовой All Airlines идет бесплатная страховка для путешественника. Это классное дополнение, особенно в случае частых поездок.

3. Открытие, дебетовая Opencard

|

|

- Курс конвертации: ЦБ + ≈2,8%

- Трансгран: имеется

- Снятие нала: 0%

- % на остаток и кэшбек: - и 3-11% в виде бонусов

Как и Тинькофф Блэк, это не карта с акцентом на путешествия. Но она выглядит гораздо интереснее, чем трэвел-продукт от Открытия (о котором ниже).

Итак, Opencard бесплатна в обслуживании - без каких-либо условий; с нее можно переводить до 20 000 рублей в месяц на карты других банков без комиссии; снимать в ЛЮБОМ банкомате до 500 000 рублей без комиссии.

Есть кэшбек в целых 11% на категорию «Отели и билеты» и фиксированный 1% за все остальное. Требования для такой щедрости: поддерживать баланс от 100 000 рублей, покупать с карты минимум на 5000 рублей и провести платеж через приложение от 1000 рублей в месяц (например, за жкх).

Но стоп, куда без минусов? Повышенный кэшбек - 11%-ный - не больше 3000 рублей в месяц. Т.е, на отели и билеты выгодно тратить около 27 000 рублей. К тому же, Открытие - один из тех «вредных» банков, что берут двойную конвертацию, если компания, у которой вы что-либо покупаете, не из России. Даже если счет выставлен в рублях.

У нас постоянно повторяется такая ситуация с Airbnb - покупка в рублях, но банк видит, что продавец заграничный, и переводит платеж в доллары, а доллары снова в рубли. По своему курсу, конечно. Разница между «итого» и конечным списанием может достигать 5%.

Открытие, дебетовая Travel карта, пакет Оптимальный

- Курс конвертации: ЦБ + ≈2,8%

- Трансгран: имеется

- Снятие нала: 1%, минимально 250 рублей (если не выполняются требования)

- % на остаток и кэшбек: до 7% по счету и 3% в виде бонусов-рублей

У Открытия до 2019 года был неплохой выбор карт для путешествий. После объединения с Бинбанком осталась одна карта Travel - и та не особо выгодная. Но мы все же рассмотрим наиболее приемлемый по условиям бесплатного обслуживания пакет – Оптимальный (еще есть Премиум).

Всю путешественническую суть карты можно описать так: «получай фиксированный кэшбек в 3% за любые покупки - трать его на покупку авиабилетов и жд и бронирование отелей исключительно на сайте Открытия (где цены традиционно завышены)».

4. Home Credit, дебетовая Польза Travel

- Курс конвертации: ЦБ + ≈2%

- Трансгран: 0%

- Снятие нала: 0% на первые 5 операций в месяц, далее - 100 рублей

- % на остаток и кэшбек: - и 1-5% в виде бонусов, которые переводятся в рубли 1:1

Польза Travel - новинка на рынке карт для путешествий. И на первый взгляд, не карта, а подарок какой-то! Но разберемся подробнее.

Из сносящих голову плюсов - кэшбек 3% на любые покупки за границей, 5% возврат за авиа/жд/отели/авто и 1% за покупки на территории РФ. А также страховка, приветственные 2 прохода в бизнес-залы, 5 снятий налички в месяц без комиссии и все временные «плюшки» от Visa (да, эта карта Хоум Кредит - премиальная). Обслуживание не по-премиальному адекватное - 199 рублей в месяц или ежедневное поддержание баланса от 30 000 рублей/траты на территории РФ от 30 000 рублей в месяц («путешествия» не считаются).

Что скрывает сказочный кэшбек? Вообще, 3% за рубежом превращаются в 1% из-за курса конвертации. 5% на оргмоменты в путешествии выгодны, не поспорить (тем более что порог кэша - 5000 рублей, т.е. в месяц можно тратить на трэвел до 100 000 рублей). А вот 1% за операции в России, да в сочетании с отсутствием процентов на остаток, явно не делают ее основной для пользования.

Но мы заявку на выпуск уже оставили 🙂

5. Альфа Банк, дебетовая Alfa Travel, пакет базовый

|

|

- Курс конвертации: ЦБ + 1,5%

- Трансгран: 3%

- Снятие нала: 0%, при ежемесячных тратах от 10 000 рублей

- % на остаток и кэшбек: 1-6% и 2-9% бонусными милями, на которые можно купить авиабилеты 1:1

По нашему мнению, одна из неоднозначных среди популярных банковских карт с кэшбеком. Она все время завоевывает какие-то титулы, признания пользователей, но мы не видим в ней ничего выгодного.

Первые 2 месяца обслуживание - 0 рублей, и затем:

Тратите < 10 000 рублей в месяц? Получаете обслуживание за 100 рублей в месяц, 2,4% за авиабилеты и 6% за отели, но 0% кэшбека за все другие покупки.

Тратите > 10 000 рублей в месяц? Получаете бесплатное обслуживание, возврат 4,5% за авиа и 8% за отели, 2% кэшбек за любые другие покупки и 1% на остаток по счету.

А вот если потратите > 70 000 рублей, вас ждет 5,5% кэшбек за авиабилеты и 9% за отели, фиксированные 3% за остальные покупки и 6% на остаток по счету.

По недостаткам. Во-первых, весомые траты для максимального кэшбека. Во-вторых, повышенные мили за авиа и отели начисляются, только если вы приобрели их на сайте Альфа Банка в разделе «Путешествия». В-третьих, комиссия за конвертацию в 3% сводит на 0, если не в минус, любой кэшбек за покупки за границей. Что там осталось - 1-6% на остаток по счету? Спасибо, это и у Тинькофф имеется (причем, за траты от 3000 рублей).

6. Промсвязьбанк, дебетовая Карта мира без границ

- Курс конвертации: ЦБ + 1,5%

- Трансгран: 0% если операция совершается в $, € или рублях, иначе 1,99%

- Снятие нала: 1%, минимально 299 рублей

- % на остаток и кэшбек: до 5% и 1-1,5% бонусными милями; потратить можно только на авиа и ж/д билеты, отели, аренду авто, тур или круиз по курсу 1:1

Промсвязьбанк мы пока не испробовали. Но вообще, карта более-менее подходит для платежей в долларах/евро за границей, а в комплекте дает страховку для путешествий.

Проясним ситуацию с кэшбеком: 1,5% – на покупки за границей и категорию «путешествия»; 1% - на все остальные. Таким образом, потери при покупках в $ и € составят 0-0,5% (курс – кэш), в иной валюте - ≈1,5-2%. За снятие денег в иностранном банкомате распрощаться придется с 2,5-4,5% от суммы. Годовые и кэшбек приходят на карту в виде бонусных миль (1 миля = 1 рубль, не более 3000 миль в месяц), расточительствовать ими можно в вышеупомянутых категориях.

Стоимость обслуживания – 1990 рублей в год, если оплачиваете в течение месяца с момента открытия карты – «комплимент» 500 миль.

Архив банковских карт для путешественников

7. Бинбанк, дебетовая AIRMILES, пакет услуг «Премиум»

Обновление от 8.03.2019

- Курс конвертации: ЦБ + ≈2,5%

- Трансгран: 0%

- Снятие нала: 0%, но не более 75 000 рублей в месяц

- % на остаток и кэшбек: 6% (при тратах от 25 000 рублей в месяц) и 1-7% бонусами; потратить можно только на авиа и ж/д билеты, отели и аренду машины

Эта карта достаточно прочно засела в нашем кармане, но она НЕ основная, хотя, расплачиваясь ей, можно уйти в хороший плюс.

При покупках в нерублевой валюте потери составят ≈1,5% (курс – 1% кэшбека), но в категориях «отели, авиа или ж/д билеты, аренда авто» на счет придет + ≈5,5%, т.к. за них повышенный 7-процентный кэшбек. При снятии наличных теряется ≈2,5%. Процент на остаток по счету и кэш зачисляются на отдельную виртуальную карту в виде бонусов, где 1 бонус = 1 рублю. Использовать их можно исключительно для онлайн оплаты товаров из обозначенных разделов на любом сайте. Еще из преимуществ – мультивалютность, т.е. можно привязать три счета - $, € и рубли, и легко переключать в поездках.

Категория такой карты Бинбанка – Visa Signature или Master Card World Black Edition, и обслуживание – 1950 рублей в месяц; бесплатно, если поддерживать баланс от 400 000 рублей (для регионов, для Москвы и СПб – 600 000 рублей) или тратить от 150 000 рублей ежемесячно. В этом заключается и своеобразный минус, т.к. суммы для бесплатного обслуживания достаточно большие. К тому же, банк не дает нормальный человеческий договор при оформлении. Честно говоря, не знаем, с чем это связано.

С 1 января 2019 года Бинбанк и Открытие объединились. Карты, выпущенные до, поддерживают прежние пакеты услуг до окончания срока действия. Карта AIRMILES больше не оформляется.

8. Райффайзен, дебетовая Афиша Рестораны

С 1 мая 2018 года карта более не выпускается. Оформленные до 1 мая продолжают действовать.

- Курс конвертации: ЦБ + ≈1,5-2%

- Трансгран: 1,65%

- Снятие нала: 150 рублей + 1% (консультанты уверили, что 2 раза в месяц и в банкоматах других стран – без комиссии)

- % на остаток и кэшбек: – и 10% деньгами

О предложении Райффайзена мы узнали совсем недавно. Карту заказали, и как испробуем ее в деле, подробно распишем. UPD. Опробовали ее в мае в Европе и нам понравилось! C 5400 рублей трат получили 540 рублей кешбека. Не плохо 🙂

Банковские карты с кэшбеком всегда «цепляют», но когда карта возвращает 10% потраченных средств в кафе и ресторанах ЗА РУБЕЖОМ – это превращается в must have для путешествий. Даже несмотря на трансгран и курс конвертации, мы окажемся в плюсе на ≈6,4%! Кэшбек зачисляется деньгами, но не более 2500 рублей в месяц. Привлекает и акция, гарантирующая бесплатное обслуживание в течение первого года (далее – 2900 рублей, или бесплатно от 100 000 рублей на счету), если успеть оформить карту до 31.12.17, и бесплатная страховка для путешественника.

За остальные покупки, в т.ч. и в России, мы не получим ничего. Отсюда и минус – карта весьма ограничена в применении. Но в комбинации с другими картами, должна быть хороша, проверим!

Обновление после 6 месяцев использования (июль 2018)

- Тратите деньги за границей в кафе, например, весь июнь, кешбэк приходит через 20 рабочих дней в следующем месяце.

- К сожалению, узнать какие операции прошли по кешбэку, а какие нет, нельзя (в приложении этой инфы нет).

Банковские карты с Приорити Пасс (Priority Pass)

Выбирая банковскую карту для поездок за границу, и особенно частых, обратите внимание на доступность программы priority pass. Она дает право по всему миру, где есть возможность отдохнуть/подремать на комфортных диванчиках, или даже в отдельных комнатах, принять душ, бесплатно поесть и т.д. Вам когда-нибудь удавалось перекусить, например, в московском аэропорту, не проделав дыру в бюджете? 🙂

Банковские карты с приорити пасс относятся к премиальной категории, и банки ставят особые условия по их выпуску. Однако некоторые из учреждений умудряются удивить несуразностью тех самых условий: допустим, безлимитные проходы для хозяина карты за поддержание 6 000 000 рублей на счету! Между тем, другой банк предлагает безлимитку всего лишь за баланс от 600 000 рублей. Чувствуете разницу?

Поэтому, просмотрев все банковские карты с приорити пасс, мы пришли к выводу, что лучшие в 2019 году - это пакет «Премиум» от Открытия (для долгого пользования) и Сбербанк Премьер (для 1-2 поездок, чтоб попробовать).

У нас приорити пасс от архивного тарифа ныне не существующего Бинбанка. По истечении срока действия, скорее всего, присмотримся к Открытию.

Открытие, пакет «Премиум» : по карте от Открытия пройти в бизнес-зал могут и владелец, и 1 спутник. Кстати, банк сотрудничает не с Приорити, а с Lounge Key - что то же самое, но без отдельной карты. Лаунж ки также безлимитный , и условия: неснижаемый остаток в 600 000 рублей и совершать траты от 50 000 рублей в месяц или просто поддерживать от 1 000 000 рублей на карте. Если вы путешествуете в компании – это идеальный вариант!

Сбербанк, пакет «Сбербанк Премьер»: как мне кажется, самый недолговечный в пользовании продукт Сбера. А все потому что клиентов манит карта priority pass и халявные условия - до весны 2019 выдавалась безлимитка и для держателя, и для гостей всего за 2500 рублей в месяц ! Но банк стал злее, и сейчас за ту же комиссию положены 8 проходов в квартал (т.е. на 3 месяца) + классная страховка для поездок за границу (она была доступна и раньше). Безлимитка даруется за поддержание баланса от 2 000 000 рублей.

Следующие банковские карты с priority pass гораздо менее интересны и выгодны. Но мы обязаны о них рассказать.

Пакет «Привилегия» ВТБ24 : дает 2 бесплатных посещения в месяц для обладателя карты, который держит от 1 500 000 рублей на счету, либо тратит от 75 000 рублей в месяц, и 8 проходов, если на счету от 5 000 000 рублей. (UPD: июль 2019)

Альфабанк, пакет «Премиум» : дарует хозяину 4 прохода в месяц при тратах от 100 000 рублей и 1 500 000 рублей на счету. Безлимитный проход – на минуточку! – от 6 000 000 рублей.

Промсвязьбанк, программа Orange Premium Club : безлимитный и бесплатный приорити пасс от Промсвязьбанк требует от 4 000 000 рублей на счету клиента.

Home Credit, карта Польза Travel: работает с Lounge Key, дает единоразово 2 бесплатных прохода за выпуск карты. Далее при поддержании от 600 000 рублей ежедневно или ежемесячных тратах от 100 000 рублей (с очень грустным кэшбеком) предоставляется 1 проход в месяц. Они копятся, но сгорают через 4 месяца.

Дебетовая карта путешественника – наш выбор

Для нас лучшие банковские карты для путешествий – это, во-первых, рублевая Тинькофф Black . Отличная дебетовая карта для поездок, ей мы, в основном, расплачиваемся в магазинах, снимаем деньги или просто «раскидываем» средства по другим картам, т.к. за переводы комиссии не взимается.

На втором месте - архивная бинбанковская Airmiles. Ну, понятно почему: карта со страховкой (бесплатной), приличным cashback-ом и суперусловиями для безлимитного priority pass.

По нашему мнению, это была одна из самых крутых трэвел-карт.

Накопить на поездку (с помощью кэшбека и процентов на остаток) вполне легко – так, часть стоимости билетов и отелей в США вернулась к нам в виде билетов в Европу на майские на двоих. В отличие от конкурентов, предлагающих похожие карты, Бинбанк позволял тратить бонусы на любом сайте, а это – важный момент для бюджетных путешествий. Действует карта у нас до 2020 года.

Сейчас наиболее приближенный вариант - карта Opencard Премиум .

Копирование материалов разрешено только с обязательным указанием прямой, активной и открытой к индексации гиперссылки на сайт.

Отправляясь в поездку, следует подумать о том, как и где хранить личные финансы. При использовании банковских карт можно не только защитить свои деньги, воспользоваться недостающими средствами, но и получить дополнительные бонусы. Лучшие кредитные карты для путешествий для каждого пользователя могут быть разными, в зависимости от предпочтений и особенностей отдыха.

Как выбрать кредитку для предстоящей поездки? Прежде всего стоит обратить внимание на такие дополнительные опции пластика, как наличие и процент кэшбэка, бонусы за покупку авиа и ж/д билетов. На рынке банковских услуг имеется широкий диапазон предложений. Каждый клиент может выбрать для себя наиболее подходящий продукт. Ниже рассмотрены несколько вариантов кредитных карт с наличием специальных опций для путешествующих.

AlfaTravel и Alfa Travel Premium Альфа-банка

Кредитная карта Alfa Travel разработана специально для тех, кто много путешествует. Что получат владельцы при ее использовании?

Это прежде всего:

- Приветственные 1000 милей в начале использования карты.

- Накопление несгораемых милей до 3% при совершении покупок по карте. При оплате авиа и ж/д билетов, а также услуг отелей, предусмотрены повышенные ставки бонусных начислений до 9%.

- Возможность полностью расплатиться милями за приобретение билетов любых авиакомпаний.

- Процентная ставка – от 23,99% годовых.

- Происходит начисление процентов при остатке собственных средств до 6% годовых, в зависимости от имеющейся суммы.

- Бесплатное получение наличных по карте в пределах страны, комиссии зарубежом – 5,9%, но не менее 500 руб.

- Пользователям карты и членам их семей предоставляется бесплатная страховка при путешествиях. Среди страховых случаев – занятие экстремальными видами спорта, отравление алкоголем.

- Открыт доступ к счетам разных валют, включая рубли, доллары, евро, фунты стерлингов и прочие.

Также владельцы карт AlfaTravel Alfa и Travel Premium могут воспользоваться специальными предложениями от партнеров банка, в том числе:

- бонусы от ведущих операторов мобильной связи, в том числе и в виде безлимитного интернета

- возможность получения бесплатной упаковки багажа в большинстве аэропортов России и скидок

- предоставление такси бизнес-класса со скидкой

- получение компенсации со сниженной комиссией при задержке рейсов

- скидки на аренду авто по всему миру через сервисы Avis

- круглосуточная поддержка туристов по всему миру при возникновении экстремальных ситуаций, предоставление юридических консультаций

- доступ в бизнес-залы аэропортов Priority Pass

Владельцы карт AlfaTravel и Alfa Travel Premium могут рассчитывать на связь с персональным помощником при возникновении небольших бытовых вопросов. Консьерж-сервис действует круглосуточно, с его помощью допускается:

- покупка билетов на развлекательные мероприятия

- бронирование столов в ресторанах, номеров в гостиницах

- запись в спортивные клубы и салоны красоты

- доставка питания

- планирование туристических маршрутов

- помощь при совершении покупок

- консультации по вопросам искусства и образования

- организация встреч

- предоставление услуг гидов и переводчиков

Следует обратить внимание, что при получении ряда услуг, в том числе бронирования, при помощи персонального помощника бонусные мили не начисляются.

Кредитная карта AlfaTravel Альфа-Банка

Кредитный лимит:

500 000 руб.

Льготный период:

60 дней

от 23,99 %

от 18 до 65 лет

Рассмотрение:

Обслуживание:

0 рублей

«Аэрофлот» Альфа-банка

Специально для тех, кто часто прибегаю к услугам авиакомпаний, Альфа банк разработал кредитную карту «Аэрофлот», которая позволяет получать бонусные мили за покупки по выгодному курсу 1,1 – 2 мили за каждые потраченные 60 руб.

Владельцам карты предоставляется:

- возможность приобретения авиабилетов, аренды гостиничных номеров и автомобилей за накопленные бонусные мили

- мили в подарок при получении карты

- отсутствие комиссии за перевод средств на закрытие карт других банков

Условия пользования заемными средствами по кредитной карте «Аэрофлот»:

- беспроцентный период – до 60 дней

- величина процентной ставки – от 23,99% годовых

- плата за снятие наличных – 5,9% от суммы, но не менее 500 руб.

- годовое обслуживание – от 990 рублей

- максимальный , в зависимости от вида карты и индивидуальных условий

Кредитная карта Аэрофлот Альфа-Банка

Кредитный лимит:

500 000 руб.

Льготный период:

60 дней

от 23,99 %

от 18 до 65 лет

Рассмотрение:

Обслуживание:

990 рублей

«РЖД» Альфа-банка

Кредитная карта «РЖД» — незаменимый помощник для путешественников, предпочитающих передвигаться при помощи железнодорожного транспорта.

Возможности при использовании карты:

- начисление бонусных баллов из расчета 1,25 – 2 балла за каждые потраченные 60 руб.

- приобретение железнодорожных билетов за полученные бонусы

- предоставление бесплатной страховки для лиц, выезжающих за пределы РФ

- отсутствие комиссии за погашение кредитных карт других банков

Условия пользования картой:

- беспроцентный период до 60 дней

- бесплатное снятие наличных средств

- процентная ставка – от 23,99% годовых

- кредитный лимит – до 1 000 000 рублей

- стоимость годового обслуживания – от 790 рублей

- при оформлении карты в подарок начисляется от 500 до 1000 бонусных баллов

Кредитная карта РЖД World Альфа-Банка

Кредитный лимит:

500 000 руб.

Льготный период:

60 дней

от 23,99 %

от 18 до 65 лет

Рассмотрение:

Обслуживание:

4 990 рублей

Карта Tinkoff Platinum подойдет как для повседневного использования, так и для путешествий. Получить кредитку просто, достаточно оставить заявку на сайте банка. Что предлагает своим владельцам?

Прежде всего, это:

- кредитный лимит до 300 000 рублей

- бесплатное пользование заемными средствами до 55 дней

- предоставление рассрочки при оплате у партнеров банка

- начисление бонусных баллов до 30% от стоимости покупки

- процентная ставка от 12 до 29,9% годовых и 30% — 49,9% при снятии наличных

- накопленные баллы могут компенсировать оплату железнодорожных билетов и заказов в ресторанах до 1%

- наличие вариантов погашения кредитной задолженности без комиссии

Кредитная карта Тинькофф Платинум

Кредитный лимит:

300 000 руб.

Льготный период:

55 дней

от 15 %

от 18 до 70 лет

Рассмотрение:

Обслуживание:

590 рублей

Кредитная карта All Airlines от банка Тинькофф – это возможность бесплатного получения авиабилетов и страховки для путешествий по всему миру. Обменять накопленные бонусные баллы на авиабилеты можно даже в том случае, если не удается часто путешествовать.

Как сэкономить на авиабилетах при помощи карты All Airlines?

- Расплачиваться картой за покупки дома и на отдыхе для накопления бонусных миль.

- Оплата билета любой авиакомпании при помощи карты.

- Обмен накопленных миль на полную стоимость билета. Возврат денег производится мгновенно.

Бонусные мили начисляются при оплате картой в следующих случаях:

- бронирование отелей и машин на сайтах Booking.com и Rentalcars.com — 10%

- бронирование туров и авиабилетов через сервис Тинькофф Путешествия – 5%

- покупка авиабилетов – 3%

- оплата прочих покупок – 2%

Конвертация милей в рубли происходит из расчета 1-1. Допускается компенсировать приобретенные авиабилеты стоимостью от 6 000 рублей.

При использовании карты владельцы получают дополнительные привилегии:

- бесплатная страховка для визы и путешествий

- бесплатный интернет во время путешествия до 1Гб

- компенсация за задержку рейса

- возможность бесплатного обслуживания карты при тратах от 50 000 рублей в месяц по карте

Продолжительность льготного периода для беспроцентного использования заемных средств – до 55 дней, процентная ставка – от 15% до 29,9% при оплате по карте, 29,9%-39,9% — за снятие наличных.

Кредитная карта All Airlines Tinkoff

Кредитный лимит:

700 000 руб.

Льготный период:

55 дней

от 15 %

от 18 до 70 лет

Рассмотрение:

Обслуживание:

1 890 рублей

Для тех, кто часто путешествует, удобнее использовать карту S7 Airlines от банка Тинькофф.

Для владельцев карт доступны:

- закрытые распродажи авиабилетов до 2-х раз в год

- выгодные валютные курсы при конвертации

- бесплатное снятие наличных по всему миру

- начисление 1,5 мили на 60 руб. мили за каждую покупку при помощи карты, 3 мили за 60 руб. при оплате услуг на Sru, 18 миль за 60 руб. на действующие спецпредложения.

Как использовать накопленные мили? Предлагаются следующие варианты:

Тарифы при использовании кредитной карты S7 Airlines:

- процентная ставка 15% — 29,9% при расчетах по карте, 25,9% — 39,9% при использовании наличных

- беспроцентный период – до 55 дней

- комиссия за снятие наличных – 390 руб., или 2%+390 руб. при получении суммы свыше 100 000 руб.

- стоимость годового обслуживания – 1890 рублей

Кредитная карта S7 Airlines Tinkoff

Кредитный лимит:

1 500 000 руб.

Льготный период:

55 дней

от 18,9 %

от 18 до 70 лет

Рассмотрение:

Обслуживание:

1890 рублей

Мультикарта ВТБ с опцией «Путешествия»

Незаменимой в пути станет мультикарта от банка ВТБ с действующей опцией «Путешествия». Подключенная программа позволяет накапливать бонусные мили за авиаперелеты, ж/д путешествия, бронирование отелей и автомобилей. Начисление бонусов происходит при условии совершения покупок по карте (до 4%). При подключении программы «Путешествия» начисляется до 5% бонусов, то есть 5 миль на каждые потраченные 100 рублей.

Прочие преимущества:

- беспроцентный период на покупки и снятие наличных – до 101 дня

- кредитный лимит – до 1 000 000 рублей

- возможно оформление карты при наличии одного лишь паспорта, если сумма предоставляемых заемных средств не будет превышать 300 000 рублей

- cash back – до 10%

- процентная ставка – 26% годовых

Большой cash-back с опцией «Путешествия» ОТП Банка

Как выгодно потратить деньги в туристической или деловой поездке, на каникулах или в другом путешествии. Банк ОТП предлагает воспользоваться кредитной премиум-картой с повышенным Cash back. Достаточно выбрать одну из категорий предпочтительных покупок, при совершении которых банк будет возвращать 7% от потраченных средств.

При подключении опции путешествия повышенный процент 7%-й cash back распространяется на оплату следующих товаров и услуг:

- авиа- и ж/д билеты

- платные дороги

- гостиницы и отели

- паромы

- аренда авто

- покупки в duty free

На прочие приобретения начисляется возврат в размере 1%.

Действующие условия при использовании премиум карты ОТП банка достаточно привлекательны:

- беспроцентный период длится до 55 дней

- процентная ставка за оплату по карте – 24,9%

- при снятии наличных – 34,9%

- отсутствие комиссии при выпуске

- бесплатное обслуживание карты

- кредитный лимит от 100 000 до 1 000 000 рублей

Для тех, кто много путешествует, подойдет кредитная карта от Сбербанка Аэрофлот Signature. Начисление бонусных миль происходит из расчета 2 мили на каждые потраченные 60 рублей. Для карты этого вида характерен повышенный кредитный лимит до 3 000 000 рублей. Хотя обслуживание кредитки обойдется недешево. Стоимость годового платежа – 12 000 рублей.

Карта от сбербанка Аэрофлот Signature – это:

- беспроцентный период до 50 дней

- повышенный кредитный лимит

- быстрое оформление карты в течение 1 минуты на сервисе Сбербанка

Travel Rewards и Visa Platinum Travel Premium Rewards от Райффайзен

Для любителей путешествий Райффайзенбанк выпустил несколько видов кредитных карт, среди которых стоит обратить внимание на карты Travel Rewards и Travel Premium Rewards. Карты позволяют накопить мили из расчета 1 миля на каждые потраченные 30 рублей.

При помощи полученных бонусов допускается оплачивать:

- оплата билетов большинства авиакомпаний

- бронирование отелей по всему миру

- аренда автомобиль

- заказ трансфера

- оформление страховки при поездках

- заказ железнодорожных билетов

- акции и специальные предложения с получением повышенных бонусных баллов на сайте iGlobe.ru

Бонусные мили начисляются: при оплате любых покупок, в день рождения держателя карты (1000 миль), при достижении уровня оплаты по карте 25 000 рублей пользователь получает 500 миль в подарок.

Условия использования карт Travel Rewards и Travel Premium Rewards от Райффайзенбанка:

- стоимость годового обслуживания – 2 990 рублей для карты Travel Rewards, бесплатно для Travel Premium Rewards

- действие беспроцентного периода – до 52 дней

- процентная ставка – 27% годовых

- кредитный лимит: для карты Travel Rewards – 600 000 рублей, для Travel Premium Rewards – 1 000 000 рублей

- выдача наличных средств – 3%+300 рублей

Обладатели карты Visa Platinum Travel Premium Rewards от Райффайзенбанка получают в поездках дополнительные преимущества в виде:

- скидка 12% на отели с Agoda

- бесплатная упаковка багажа с Pack&Fly

- скидка 20% при трансфере с Wheely и Gett

- скидка до 35% при аренде авто на Avis

- компенсация до 600 евро при задержке рейсов на compensair

В личном кабинете можно в любой момент узнать количество накопленных миль и обменять их на необходимые услуги без ограничений.

#Всесразу от Райффайзенбанка

Предлагает повышенный cash back в размере 5% на все покупки. Подойдет как любителям путешествий (кэшбэк начисляется в том числе и на приобретение авиабилетов), так и в повседневной жизни, например, при оплате ЖКХ на АЗС.

Какие преимущества предоставляются владельцам при использовании карты #всесразу?

- Беспроцентный период – до 52 дней

- Ставка процентов – от 27% годовых

- Стоимость годового обслуживания составляет 1 490 рублей и 1990 рублей при наличии индивидуального дизайна

- Комиссия при выдаче наличных – 3% от суммы + 300 рублей

- Карта оформляется по паспорту без предоставления справки о доходах

- Кредитный лимит – до 600 000 рублей

Банк Восточный предлагает клиентам воспользоваться специальной кредитной картой путешественника с бесплатным годовым обслуживанием. Cash back карты – 2% за любые покупки.

Повышенный cash back действует:

- 10% при оплате покупок на сайте onetwotrip.com

- 5% для авиа- и ж/д путешествий, бронирования отелей и автомобилей

Подключенная акция «10% за путешествия» позволяет накапливать мили в размере 10% за оплату билетов авиа- и железнодорожного сообщения, бронирования авто и отелей.

При использовании карты действуют следующие условия:

- Кредитный лимит – от 50 000 до 400 000 рублей

- Процентная ставка – от 24%

- При некоторых условиях для оформления карты достаточно предъявить только паспорт

Карта с Пользой и Пользой Platinum от банка Хоум Кредит

Среди выпускаемых кредитных карт банка Хоум кредит любителям путешествий и поездок стоит обратить внимание на такие продукты, как карта с Пользой и карта с Пользой Platinum. Процент Ccash back за оплату туристических услуг составляет 3% при использовании карты с Пользой, и 5% при наличии карты с Пользой Platinum. При этом кэшбэк на обычные покупки равен 1% – 1,5%.

Условия использования карты с Пользой и карты с Пользой Platinum банка Хоум кредит:

- льготный беспроцентный период – до 51 дня

- максимальный кредитный лимит – 300 000 рублей

- ставка годового процента – 28,2%

- ежегодное обслуживание банковского продукта: бесплатно в течение первого года, затем 990 рублей для карты с Пользой и 4 990 рублей для карты с Пользой Platinum

Предложения с Priority Pass

Любителям путешествовать и совершать деловые поездки хорошо знакомы трудности, с которыми приходится сталкиваться в аэропортах при ожидании рейсов. Переполненные душные залы – не самые удачные места для комфортного времяпрепровождения. Для решения проблемы разработан сервис Priority Pass, который позволяет пассажирам проводить время более комфортно в отдельных залах во многих аэропортах мира.

Однако условия сервиса могут быть разными: может быть введен запрет на присутствие детей, или же допускается приводить с собой знакомых и друзей. Многие кредитные карты премиум-класса имеют в своем арсенале подобные услуги. Стоимость годового обслуживания таких банковских продуктов достаточно высока.

Тарифы и условия

| Наименование карты | Процентная ставка | Наличие льготного периода | Снятие наличных | Бонусные предложения |

| Alfa Travel | от 23,99% | 100 дней | Бесплатно до 50 000 рублей | Наличие приветственных милей, персональный помощник при путешествиях, начисление процентов на остаток собственных средств |

| Alfa Travel Platinum | от 23,99% | 100 дней | ||

| «Аэрофлот» Альфа банка | От 23,99% | 60 дней | 5,9% от суммы не менее 500 рублей | Приобретение авиабилетов за накопленные мили |

| «РЖД» Альфа банка | 23,99% | 60 дней | Бесплатно | Оплата ж/д билетов за бонусные мили, получение бонусов при оформлении |

| 12% — 29,9% | 55 дней | 390 рублей | Наличие бонусов и специальных предложений партнеров банка | |

| All Airlines от банка Тинькофф | 15% — 29,9% | 55 дней | 390 рублей | Повышенный cash back при путешествиях и поездках, возможность компенсировать стоимость авиабилетов за счет накопленных миль, прочие акции |

| S7 от банка Тинькофф | 15% — 29,9% | 55 дней | 390 рублей | Предоставление дополнительных привилегированных услуг при путешествиях, компенсация оплаченных билетов за счет накопленных бонусов |

| 26% | 101 день | Первые 7 дней бесплатно до 100 000 рублей, затем 5,5%, но не менее 300 руб. | Повышенный кэшбэк при наличии опции «Путешествия» | |

| «Большой кэшбэк» от банка ОТП | 24,9% | 55 дней | Лимит на снятие наличных – 100 000 в день, 700 000 в месяц | 7% cash back при оплате поездок, бронировании отелей и авто |

| Аэрофлот Signature от Сбербанка | 36% | 50 дней | 3% от суммы, не менее 390 руб. | Кредитный лимит до 3 000 000 рублей |

| Travel Rewards Райффайзенбанка | 27% | 52 дня | 3%+300 рублей | Премиальные мили, оплата билетов, бронирование отелей и авто за счет бонусов |

| Travel Premium Rewards Райффайзенбанка | 27% | 52 дня | 3%+300 рублей | |

| #всесразу от Райффайзенбанка | от 27% | 52 дня | 3%+300 рублей | Cash back 5% на все покупки |

| Карта Путешественника от банка Восточный | От 24% | 56 дней | 4,9% + 399 рублей | До 10% cash back на путешествия, поездки, бронирование отелей и автомобилей |

| карта с Пользой банка Хоум кредит | 28,2% | 51 день | 4,9%, не менее 399 рублей | 3% на туристические расходы |

| карта с Пользой Platinum банка Хоум Кредит | 28,2% | 51 день | 4,9%, не менее 399 рублей | 5% на туристические расходы |

Требования к заемщикам

Выдвигаемые требования к заемщикам при оформлении кредитных карт зависят от действующей политики каждого банка.

Однако можно выделить ряд общих предпочтений:

- гражданство РФ, подтвержденное паспортом

- возраст заемщика от 21 года до 65 лет (при этом возрастной диапазон варьируется)

Такое условие, как наличие постоянного дохода, и, как следствие, возможность подтверждения платежеспособности заявителя, не является обязательным для всех банков. Некоторые из них рассматривают этот пункт как обязательный. Другие же не требуют предоставления своими клиентами справок о доходах, компенсируя возможные потери повышенным процентом. Тем не менее, наличие постоянного официального источника заработка приветствуется. Стоимость заемных средств, в том числе и по кредитной карте, может быть снижена.

На что обратить внимание

Кредитная карта для потенциальных туристов и путешественников может оказать дополнительную финансовую поддержку при ее оптимальном использовании. На что обратить внимание при выборе карты? Прежде всего стоит оценить собственные приоритеты и возможности. Для тех, кто много путешествует и ежемесячно оплачивает немалые расходы при помощи банковских карт, стоит обратить внимание на кредитки, предлагающие повышенные cash back и бонусные баллы (мили).

Постоянное использование карт при оплате товаров и услуг, уровень ежемесячных расходов не менее нескольких десятков тысяч рублей позволяет избежать дополнительных затрат в виде абонентской платы. Кроме того, владельцам премиум-карт предлагаются дополнительные услуги в виде Priority Pass, круглосуточных консьерж-услуг, параллельный выпуск дополнительных карт, возможность быстрого открытия счетов в любой валюте.

Тем, кто планирует использовать туристические бонусы карт не так часто, например, при наступлении отпускного периода, стоит обратить внимание на кредитные карты, которые начисляют бонусные мили и в то же время недороги в обслуживании. При совершении определенного уровня ежедневных расходов вполне вероятно, что накопленные за год бонусные баллы могут компенсировать стоимость авиа- или железнодорожных билетов. При этом стоимость годового обслуживания карт окажется небольшой.

Еще один немаловажный аспект для путешественников – бесплатное снятие наличных. Подобную услугу предоставляют не все банки. Кроме того, часто действуют ограничения по объемам доступных сумм.

Visa или Mastercard

На территории России нет особой разницы карту какой платежной системы использовать – Visa Mastercard. Однако при выезде зарубеж различия могут оказаться существенными. В премиальном сегменте карт предпочтения отдают системе Visa. Карты формата Visa Gold обеспечивают своим владельцам получение юридической помощи, медицинскую поддержку, помощь при бронировании гостиниц, билетов и т.д. По картам Visa Premium действуют программы продления гарантии при покупках.

Карты Mastercard также обладают рядом полезных функций, но все же уступают Visa, так как некоторые услуги за границей при наличии Mastercard будут выполняться за отдельную плату. Немаловажен и такой момент, как конвертация. Платежная система Visa по умолчанию ориентирована на доллар США, Mastercard – на евро. Соответственно, чем меньше операций по конвертации, тем выгоднее владельцу карты. Visa выгоднее использовать в США, Канаде, Австралии, странах Латинской Америки, в то время как Mastercard – в Европе.

Как получить

Для того чтобы получить кредитную карту, следует оставить заявку на сайте банка или онлайн. Требования к заемщикам зависят от выдвигаемых банком условий.

Онлайн заявка

В настоящее время практически каждый банк принимает предварительные онлайн заявки на получение кредитной карты. Потребуется ввести личную информацию (Ф.И.О. заявителя, дата рождения, адрес), паспортные данные, уровень доходов.

Список документов

Основной документ, необходимый для получения кредитной карты – паспорт гражданина РФ.

В зависимости от желаемой суммы и требований банка, могут потребоваться:

- справки о доходах, в том числе по форме 2-НДФЛ

- СНИЛС

- водительские права

- пенсионное удостоверение (при наличии)

Оформление пластика не требует привлечения залога и поручителей. Банк принимает решение на основании полученных от заявителя данных и его кредитной истории.

Сколько ждать

Кредитная карта изготовляется в течение нескольких дней. Некоторые организации, в том числе Альфа банк, готовы предоставить ее уже на следующий день после одобрения заявки.

Какую брать в путешествия – валютную или рублевую

При оплате товаров и услуг по карте за границей не избежать такого момента, как конвертация валют, при которой теряются суммы за счет списания комиссий. Какую же карту выгоднее брать в путешествия – рублевую или в иностранной валюте? Если имеется прямой доход, например, в долларах или евро, имеет смысл завести отдельный счет для зарубежных поездок. При наличии поступлений лишь в рублях стоит учесть, что покупка валюты для наполнения карты также влечет собой курсовые потери.

Преимущества и недостатки

Кредитные карты с повышенным кэшбэком за поездки подойдут для людей, кто много путешествует самостоятельно или при наличии рабочей необходимости. Если же поездки в ближайшее время не планируются, стоит обратить внимание на иные бонусные программы. При обычном расходовании средств накопить мили для оплаты билетов не так уж легко. Повышенный cash back характерен для карт премиум-класса. Кроме того, не все банки согласны частично оплатить расходы за авиаперелеты или железнодорожные поездки. Придется копить мили на компенсацию полной стоимости билетов.

Как узнать сумму и дату платежа

Кредитные карты, предназначенные для путешествий, также требуется своевременно погашать. Удобнее всего получать информацию об остатках на счете, накопленных баллах, сроках и суммах оплаты непосредственно на сайте банка в личном кабинете. Также узнать об этом можно и в любом отделении банка при наличии паспорта.

В путешествии важно не только наметить путь и выбрать достопримечательности. Необходимо иметь удобное средство, которым можно расплачиваться в любом городе. И банковская карта может стать таким средством. Лучшие варианты позволяют выгодно конвертировать рубли в валюту без поиска пунктов обмена. И дают множество дополнительных выгод. Но не все карты одинаково удобны.

Именно поэтому мы составили рейтинг лучших кредитных карт для тех, кто собрался путешествовать. В него вошли наиболее удачные варианты. При поисках пластика для путешествий необходимо учитывать сразу несколько параметров: курс конвертации, наличие привилегий, кэшбека (в том числе и в виде баллов для путешественников). Помните, что кредитные карты почти всегда имеют высокую комиссию за снятие наличных. Но если вам нужны заёмные средства за границей – то подойдёт и кредитная при условии, что вы не станете снимать деньги. Также при написании рейтинга мы учитывали отзывы путешественников.

ТОП-10 лучших кредитных карт для путешествий

Для более быстрого сравнения мы составили таблицу карт, в которой содержатся их ключевые характеристики.

|

Карта |

Курс конвертации |

Трансграничный платеж |

Ставка по кредиту в год |

Кредитный лимит, руб. |

Кэшбек / бонусы |

Привилегии |

|

Tinkoff All Airlines Black Edition |

курс ЦБ + 2% |

|||||

|

Tinkoff Platinum |

курс ЦБ + 2% |

до 300 тыс. |

||||

|

Евросеть Кукуруза |

по курсу ЦБ |

до 300 тыс. |

||||

|

Альфа-Банк Alfa Travel Premium |

курс ЦБ + 1% |

|||||

|

ФК Открытие Travel «Золотая» |

курс ЦБ + 1% |

до 300 тыс. |

||||

|

Карта Билайн |

по курсу ЦБ |

до 300 тыс. |

||||

|

Газпромбанк Travel Miles |

курс ЦБ + 2% |

два среднемесячных дохода |

||||

|

Бинбанк Airmiles |

курс ЦБ + 2,5% |

|||||

|

Промсвязьбанк «Карта мира без границ» |

курс ЦБ + 1,5% |

до 600 тыс. |

||||

|

Райффайзенбанк Travel Rewards |

курс ЦБ + 1,5% |

до 600 тыс. |

Чтобы получить подробную информацию, обязательно ознакомьтесь с описанием каждой карты чуть ниже.

10 Райффайзенбанк Travel Rewards

Бесплатная дополнительная карта

Рейтинг (2019): 4.3

Кредитка специально для тех, кто постоянно путешествует. Имеет неплохой лимит – до 600 тысяч рублей. Но процент не радует – от 27% годовых. Главный плюс – возможность оформить бесплатную дополнительную карту на один счет. Это может быть очень удобно за рубежом, если ехать на отдых с семьей.

Снятие наличных в чужих банкоматах облагается комиссией 3,9% от суммы и 390 рублей сверху. Кэшбек фиксированный – по 1 рублю с каждых 30 потраченных рублей, то есть чуть больше 3% от суммы. Обслуживание кредитки обойдется в 2990 рублей за год. При этом мобильное информирование и онлайн-банкинг бесплатны.

Счет у карты может быть только рублевым. Поэтому придется дополнительно отдать 1,65% за трансграничный платеж. Конвертация валюты происходит по курсу Центробанка + 1,5% от Райффайзенбанка. Итого потери составят более 3%, что не слишком-то выгодно. Так что заранее позаботьтесь о правильной карте.

9 Промсвязьбанк «Карта мира без границ»

Удобная бонусная программа с возможностью выбора

Кредитный лимит: до 600 тысяч рублей

Рейтинг (2019): 4.3

Кредитная карта MasterCard World с отличными условиями и стоимостью 1990 рублей в год. Интересно, что её можно сделать зарплатной – возможно, кому-то это будет удобно. Главной фишкой карты является интересная бонусная программа. Полученными баллами владелец волен распорядиться как угодно – самостоятельно выбрать авиакомпанию, оплатить бонусами билет полностью или частично, а также потратить их на что угодно в рамках отдыха, а не только перелёт туда-обратно.

Несмотря на «непривилегированность» карты, банк сделает ее владельцу страховку с покрытием до 50 тысяч евро. Кроме того, в отзывах пишут, что банк не блокирует карту, даже если его не предупредить о выезде заграницу. Кэшбек варьируется – за любые покупки вы будете получать 1,5%. За траты вне пределов РФ или в категории «Путешествия» вернется уже 3%. А за акционные разделы, которые периодически изменяются, можно получить 10% кэшбека. Кредитный лимит для сравнительно дешевой карты хорош – 600 тысяч рублей. Кредитная ставка – 27%, что не слишком-то мало. Комиссия – 4,9% от суммы снятия в банкомате.

Трансграничный платеж, в свою очередь, по карте сделан необычно. Если вы оплачиваете что-то в рублях, долларах или евро, то его не будет – нужно только заплатить за конвертацию по курсу ЦБ + 1,5% сверху. А если в отличной от этих трёх валюте, то придется заплатить дополнительно 1,99% к курсу обмена.

8 Бинбанк Airmiles

Мультивалютная кредитная карта

Рейтинг (2019): 4.4

Рекомендуем приобретать такую карточку вместе с пакетом услуг «Премиум», чтобы получить максимальные привилегии к карте Visa Signature или MasterCard World Black Edition на выбор. За 1950 рублей в месяц вы получите все преимущества «платины» и бесплатную страховку на 100 тысяч евро. Кроме того, карточка, как заявляет банк, будет мультивалютной. Основная денежная единица – рубль, вспомогательные – евро, доллар и английский фунт.

Бинбанк сделал интересную систему начисления кэшбека и процента на остаток. Они приходят в виде бонусов на специальный виртуальный счет по курсу 1 рубль = 1 балл. Размер кэшбека варьируется. За обычные покупки по карте он составляет 1% от суммы. А в категории «Путешествия» возврат возрастает до 7%. При этом потратить его можно только на покупку билетов, аренду транспорта или бронь отелей. На остаток начисляется 6% годовых. Снимать собственную наличку в банкоматах можно без комиссии, но с ограничением в 75 тысяч рублей за месяц. Кредитную – с комиссией 3,5%.

Курс при оплате не в той валюте по карте невыгодный – к Центробанковскому уровню Бинбанк добавляет еще 2,5%. Но за счет кэшбека переплата нивелируется до приемлемых 1,5% как минимум. Так что стоит рассчитывать на этот нюанс.

7 Газпромбанк Travel Miles

Универсальный набор карт

Кредитный лимит: два среднемесячных дохода

Рейтинг (2019): 4.4

Выпускающиеся в рамках Travel Miles карты Газпромбанка можно назвать весьма удачным решением для путешественников. В наборе находится две карты, привязанных к одному счету клиента: основная Visa Gold и, в качестве дополнительной, MasterCard World. Это очень удобно, потому что у этих двух платежных систем разные основные валюты: у Visa – только доллар, а у MasterCard – и доллар, и евро одновременно. Поэтому их можно брать с собой в любую страну, где нужно платить евро или долларами. Интересно, что кредитный лимит рассчитывается исходя из зарплаты держателя – банк дает только два среднемесячных дохода, что не очень много, под льготный период до 90 суток. Процентная ставка – 21,9% в год.

Помимо основных бонусных баллов банк начисляет ещё и премиальные – за каждые 30 рублей капает дополнительно 2 мили за первый месяц использования, а в последующие – по 0,5. Так что при серьезных тратах можно быстро накопить на путешествие. Удобно и то, что ненужные мили можно передавать родственникам или друзьям, собирая их на одном счете. Но, к сожалению, тратить такой кэшбек можно только на iGlobe – это партнер банка, который и организовал бонусную программу.

К сожалению, нельзя добиться бесплатного обслуживания карт или получить процент на остаток – банк такой возможности не предоставляет. Придется платить 1300 рублей в год за комплект из двух карт, что довольно-таки неплохо. Кроме того, получить кредитку такого рода можно только зарплатным клиентам Газпромбанка.

6 Карта Билайн

Бесплатная карта с удачными тарифами

Кредитный лимит: 300 тысяч рублей

Рейтинг (2019): 4.5

Часто эту карту называют младшей сестрой Кукурузы. Действительно, эмитент у них один – РНКО «Платежный центр», а тарифы и условия похожи. Как и у Кукурузы, у карточки есть серьезный недостаток – средства на ней никак не застрахованы, пока не подключена услуга «Процент на остаток». Карту стоит оформлять в первую очередь тем, кто пользуется мобильным оператором «Билайн»: за счет бонусов можно получить хорошую скидку на связь или аксессуары. Но обо всем по порядку.

По карте нет комиссий за трансграничный платеж или конвертацию – деньги переводятся в другую валюту по курсу ЦБ. В качестве кэшбека выступает бонусная программа – за каждую покупку возвращается 1% бонусами. Если выбрать «любимые» категории, то по ним вы получите 5% кэшбека. В месяц можно получить до 3000 бонусов, но тратятся они только в сети магазинов «Билайн» на смартфоны, аксессуары, связь и прочие товары. Кредитный лимит стандартный – до 300 тысяч рублей. Процент в год, как и у «старшей сестры», великоват – 28,9%.

Карта позволяет открыть счет только в российской валюте. Так что ее невыгодно брать в страны, где в ходу не доллары и не евро, потому что можно нарваться на двойную конвертацию, что повлечет дополнительные расходы. Большой недостаток – дорогое снятие наличных: 4,9%, но не меньше 500 рублей за раз.

5 ФК Открытие Travel «Золотая»

Выгодная страховка по «золотой» карте

Рейтинг (2019): 4.6

Категория карты – Visa Gold со всеми вытекающими из этого привилегиями. Есть даже бесплатная страховка выезжающих заграницу на сумму 35 тысяч евро. Карта обойдется в 2990 рублей в год. Кредитный лимит, по сравнению с другими картами рейтинга, для «золотой» карты маленький – всего 300 тысяч рублей. Зато ставка не самая плохая – от 18,9%

Радуют тарифы на использование карты. Конвертация валюты более чем выгодна – всего +1% к курсу Центробанка. При этом нет трансграничных платежей. Есть кэшбек, и он начисляется в виде баллов – их можно потратить на любые авиабилеты или бронирование жилья в путешествии у партнеров банка. Размер фиксированный – 3 рубля с каждых 100 рублей, или 3%. Если тратить деньги на сайте банка для путешественников, то вместо 3 рублей будет начисляться 5.

Комиссия на снятие денег в банкоматах составляет 3,9%. Ограничение в месяц на снятие наличных составляет 300 тысяч рублей. Также придется заплатить за SMS-информирование – стоит оно 59 рублей в месяц.

4 Альфа-Банк AlfaTravel Premium

Самое большое количество привилегий

Кредитный лимит: до 1 миллиона рублей

Рейтинг (2019): 4.7

Дорогая премиум-карта с соответствующими привилегиями. Стоит это удовольствие 5000 в месяц (пакет услуг «Премиум» с бесплатной первой картой), плюс за сам пластик нужно доплатить 4990 рублей в год. Помимо стандартных бонусов для карт такого типа имеет много дополнительных – в частности, скидки на такси и аренду автомобиля, бесплатный интернет и так далее. Отдельно стоит выделить услугу «Консьерж»: банк предоставит персонального менеджера, который будет выполнять личные поручения. Интересно, что кредитный лимит «для всех» составляет 1 миллион. А ставка начинается от 23,99% в год.

Можно открыть карту в валюте (доллары/евро/франки/фунты). Снятие денег в банкоматах других стран бесплатно. Visa Signature позволяет пройти в VIP-зоны аэропортов. Банк оформляет расширенную страховку для владельца карты и его семьи со страховой суммой до 150 тысяч евро. Бонусная программа рассчитана на людей, которые тратят много денег. Начиная от 10 тысяч рублей трат в месяц кэшбек милями (которые можно потратить на билеты или отели) за любые покупки составит 2%. От 70 тысяч – 3%. И от 100 тысяч – 5%. При этом если приобретать билеты и бронировать отели на сайте карты, то сумма возврата вырастет вплоть до 11%.

Если нужно менять валюту с рубля на доллар или евро, потеря на трансграничном платеже составит лишние 2,5%. Если использовать карту в определенной валюте в стране, где она в ходу, то дополнительной комиссии не будет.

3 Евросеть Кукуруза

Лучшее соотношение стоимости и удобства

Кредитный лимит: до 300 тыс. руб.

Рейтинг (2019): 4.8

Карта Кукуруза MasterCard PayPass – вполне удачный вариант. Она почти не имеет недостатков по сравнению с большинством других карт путешественников. Пластик обслуживается за 250 рублей в год и почти не имеет комиссий. Эмитент карты – РНКО «Платежный центр». Поскольку организация небанковская, вклады в нее никак не страхуются. Карта позволяет получить кредитный лимит до 300 тысяч рублей со льготным периодом 55 дней. Но проценты высокие – от 28,9% и выше.

За трансграничный перевод комиссия отсутствует. Конвертация рублей в доллары или евро – по курсу Центробанка, так что переплачивать за услуги не придется. Интересно, что в обслуживание карты попало также SMS-информирование. Снимать деньги без комиссии не получится – придется заплатить минимальный 1% для собственных средств. А кредитные облагаются большим процентом – минимум 4,9% (от 400 руб.). Удобно, что есть информативный интернет-банкинг с мобильным приложением. Кэшбек составляет 1,5% на любые покупки. Если подключить опцию «Двойная выгода», то его размер вырастет до 3%. У партнеров же возврат иногда доходит до 20%.

Недостаток один – карта может иметь только рублевый счет. Поэтому ее лучше не брать в страны, валюта которой отличается от евро или доллара. Для таких ситуаций больше подойдут карты с валютными счетами и похожими условиями. А для простых поездок, судя по отзывам, Кукуруза подходит идеально.

2 Tinkoff Platinum

Максимальная выгода в России и за рубежом

Кредитный лимит: до 300 тысяч рублей

Рейтинг (2019): 4.8

Классическая кредитная карта банка Тинькофф очень выгодна в путешествиях. Но это не полный «Платинум», а лишь название – за основу взята MasterCard World. За счет неплохого кэшбека можно взять с собой эту рублевую карточку – потери на обмене валют будут минимальными. Обслуживание стоит 590 рублей в год – с учетом того, что от «платинума» в карте одно название, стоимость вполне приемлемая.

Удобно то, что есть кэшбек на все категории товаров – минимум 1%. А еще можно покупать товары из спец-предложений банка – тогда возврат начинается от 3%. Покупки у партнёров могут поднимать кэшбек до 30%. Трансграничного платежа нет вообще. Тинькофф использует собственный курс конвертации валюты, превышающий курс ЦБ РФ на 2%.

Не радует, что оповещения об операциях будут стоить 59 рублей в месяц. Если снимать наличку в банкомате, то придется заплатить 2,9% от суммы плюс 290 рублей сверху – и это минус. Впрочем, за такую цену «платиновая» карта полностью оправдывает ожидания.

1 Tinkoff All Airlines Black Edition

Лучшие условия по премиум-карте

Кредитный лимит: до 2 млн. руб.

Рейтинг (2019): 4.9

Премиум-карта с мильной программой. Обойдется в 1490 рублей за месяц. Но можно пользоваться бесплатно, если хранить 3 миллиона на счетах банка или тратить минимум 200 тысяч рублей. Помимо стандартных привилегий премиум-карт (в частности, проход в VIP-зоны дважды в месяц) банк предоставляет персонального менеджера, консьерж-сервис, подарочную страховку владельца и его семьи на 100 тысяч долларов в путешествиях. Кредитный лимит огромный – до 2 миллионов рублей. При этом минимальная ставка довольно низкая – всего 12%.

Карта работает с мильной программой банка. Кэшбек начисляется за все покупки. Он считается в виде миль – вы получите не менее 1% возврата с каждых 100 рублей. За бронирование номера в отеле или хостеле, а также аренду автомобиля можно получать до 10%, а за билеты – до 5%. У партнеров размер кэшбека может доходить до 30%. Получать деньги в банкоматах можно бесплатно, но в месяц только до 100 тысяч рублей. Всё большее облагается комиссией 2%. Радует, что за SMS-информирование не надо платить.

Недостатком можно считать отсутствие других валют, кроме рубля – при использовании за рубежом придется потратиться на конвертацию (ЦБ+2%). Впрочем, за счет кэшбека почти вся разница будет покрыта. В отзывах многие отмечают, что карта выгодная, даже несмотря на курс.

Собираясь в поездку за границу, важно особо пристальное внимание уделить выбору банковской карточки. Узнаем, какие критерии являются ключевыми, а также какие карты для путешествий от российских банков можно назвать самыми выгодными и удобными в 2019 году.

На самом деле критериев выбора банковской карты для путешествий существует довольно много, рассмотрим самые основные:

- возможность использования пластика за рубежом,

- наличие бонусной программы с возможностью накопления миль и их последующего использования при оплате авиабилетов, аренде авто, покупке билетов на поезда и т.п.,

- возможность экстренного перевыпуска карточки за границей при ее пропаже,

- наличие услуги «экстренная выдача наличных» за границей,

- возможность выпуска дополнительных карт для членов семьи,

- бесплатное страхование держателя пластика (а иногда и членов его семьи),

- конвертация в другую валюту без комиссии,

- невысокая стоимость годового обслуживания с возможностью бесплатного обслуживания.

Какие же российские кредитно-финансовые учреждения в 2019 году предлагают лучшие банковские карты для путешествий, которые обладают всеми (или почти всеми) вышеперечисленными характеристиками.

«Аэрофлот GOLD» Сбербанка

В Сбербанке предлагается сразу 3 карты «Аэрофлот Бонус» - Classic, Gold и Signature. В данном обзоре участвует золотая карточка платежной системы Visa с технологией payWave. Стоимость годового обслуживания составляет 3 500 рублей или 120 долл.США/евро.

Особенности

В рамках бонусной программы «Аэрофлот Бонус» держатели золотых сбербанковских пластиков могут накапливать бонусные мили (из расчета 1,5 мили за каждые 60 рублей, потраченных с карты) и затем обменивать их на авиабилеты Аэрофлота и других авиакомпаний-участников альянса SkyTeam, повышать класс обслуживания, тратить мили на товары и услуги компаний-партнеров программы и пр.

Преимущества и недостатки

Преимуществ у этой банковской карты для путешествий несколько:

- бонусная программа «Аэрофлот Бонус»,

- зачисление 1000 приветственных миль при первой покупке с карточки,

- бонусная программа самого Сбербанка – «Спасибо» с начислением кэшбека до 50%,

- программа привилегий и скидок от платежной системы Visa,

- возможность выпуска дополнительных карт (стоимость годового обслуживания составит 3000 рублей или 100 долл.США/евро),

- бесплатная экстренная выдача наличных за рубежом,

- большие лимиты на снятие наличных – до 12 000 долл.США в день и до 100 000 долл.США в месяц,

- медицинская поддержка в путешествиях,

- возможность привязки пластика к электронным кошелькам,

- небольшая комиссия за снятие наличных в сторонних банкоматах – 1%, минимум 3 долл.США.

При оформлении пластика до 31 декабря 2017 года включительно держателю зачисляется 3 000 приветственных миль.

Недостатком карты можно назвать высокую стоимость годового обслуживания.

Ключевые условия

Чтобы оформить карту, необходимо быть старше 18 лет и иметь регистрацию на территории РФ (постоянную или временную). Необходимо подойти в ближайший сбербанковский офис с паспортом или другим документом, удостоверяющим личность, и подписать документы.

«All Airlines» банка Тинькофф

Плата за годовое обслуживание не взимается при поддержании на карточном счете остатка от 100 000 рублей и более за расчетный период.

Особенности

Эта карта, одна из лучших карт для путешествий, подключена к бонусной программе «ALL Airlines». В рамках этой программы за покупки начисляются мили, которые можно накапливать и потом ими компенсировать стоимость авиабилетов. Максимальное количество миль – 6 000 в месяц, срок их действия – 5 лет.

Начисление миль производится из расчета:

- 1,5% за любые покупки при остатке на карточке свыше 100 000 рублей,

- 1% во всех остальных случаях,

- начисление 6% годовых на остаток (в виде миль) при общей сумме покупок в месяц свыше 20 000 рублей,

- начисление до 8% в виде миль при бронировании отелей и покупке билетов на сайте travel.tinkoff.ru.

Преимущества и недостатки

Карта радует множеством достоинств:

- бонусная программа ALL Airlines,

- возможность бесплатного обслуживания,

- бесплатное снятие наличных на сумму от 3 000 (за 1 раз) и до 150 000 рублей в месяц (в любых банкоматах),

- бесплатное страхование путешественников по всему миру,

- бесплатное смс-информирование,

- онлайн-оформление карты и бесплатная доставка держателю по всей России,

- начисление процентов на остаток (в виде миль).

Обратите внимание, что при снятии за 1 раз менее 3 000 рублей удерживается комиссия – 90 рублей, а при снятии свыше 150 000 в месяц удерживается 2%, минимум 90 рублей от суммы превышения.

Ключевые условия

Подать онлайн-заявку на эмиссию карточки могут все желающие в возрасте от 14 лет.

«Travel» ФК «Открытие»

Дебетовая карта категории Visa Gold с бесконтактной оплатой выпускается банком «Открытие» в рамках тарифного плана «Оптимальный». Стоимость ежемесячного обслуживания, как и у рассмотренной ранее карты банка Тинькофф, составляет 299 рублей в месяц и может быть аннулирована при выполнении одного из трех условий:

- ежемесячное зачисление суммы от 50 000 рублей и выше,

- поддержание среднемесячного остатка средств на всех банковских счетах от 300 000 рублей,

- ежемесячные покупки на сумму от 20 000 рублей и одновременно поддержание среднемесячного остатка на банковских счетах в размере 150 000 рублей и более.

Особенности

Бонусная программа для путешественников, предлагаемая держателям пластиков Travel, выглядит следующим образом:

- зачисление 300 приветственных рублей,

- начисление 5 рублей за каждые 100 рублей, потраченные на travel.open.ru,

- начисление 3 рублей на каждые потраченные 100 рублей,

- рубли, накопленные на бонусном счете, можно потратить на авиабилеты любых авиакомпаний или бронирование номеров в отелях-партнерах программы.

Преимущества и недостатки

Список преимуществ обладания картой неплох:

- бонусная программа с привлекательными условиями,

- возможность бесплатного обслуживания карты,

- возможность привязки карты к смартфону,

- начисление 6,5% на остаток (по счету «Моя копилка», привязанному к карточке) при минимальном среднемесячном остатке 10 000 рублей,

- бесплатное снятие наличных средств в любых банкоматах при выполнении одного из вышеперечисленных условий бесплатности годового обслуживания (в противном случае при снятии наличных в чужих банкоматах и ПВН, за исключением банка Траст, удерживается 1%, минимум 250 рублей),

- большие лимиты на снятие: до 300 000 рублей в месяц,

- выпуск 3 дополнительных карт,

- бесплатный консьерж-сервис,

- бесплатный полис для выезжающих за рубеж.

Недостатками являются платное смс-информирование (59 рублей ежемесячно), высокая плата за неразрешенный овердрафт – 511% годовых, наличие комиссии за конвертацию (1-2%).

Ключевые условия

Карта оформляется на сайте банка, держателем может стать лицо от 18 лет, имеющее постоянную регистрацию в РФ. После эмиссии пластик доставляется бесплатно по 36 российским городам.

«Travel Miles» Газпромбанка

Список лучших банковских карт для путешествий пополнила и дебетовая карта категории Visa Gold, выпускаемая Газпромбанком совместно с iGlobe.ru. При этом всего за 1 500 рублей в год клиент банка получает комплект из 2 карт: основная карта – золотая Виза и дополнительная – MasterCard World.

На самом деле это отличное предложение, ведь если карту одной платежной системы зарубежный банкомат не примет, можно воспользоваться другим пластиком.

Особенности

Программа лояльности Travel Miles, которая имеется у этого пластика, выглядит следующим образом:

- начисление 1 мили на каждые потраченные 30 рублей,

- со второго расчетного периода – 0,5/1 миля на каждые потраченные 30 рублей (1 доллар или евро) в зависимости от размера ежемесячных трат,

- за отчетный период начисляется не более 12 000 миль,

- накопленные мили можно потратить на приобретение авиабилетов 380 авиакомпаний, аренду авто, покупку билетов на Аэроэкспресс, бронирование номеров в отелях или заказ трансфера.

Преимущества и недостатки

Список преимуществ пластика Газпромбанка:

- бонусная программа с накоплением миль,

- невысокая стоимость годового обслуживания,

- выпуск сразу 2 карт в одном комплекте,

- низкие комиссии за снятие наличных в

- большие лимиты на снятие наличных: до 24 000 долл.США в месяц и до 3 200 долл.США в день,

- бесплатное смс-информирование,

- бесплатный консьерж-сервис,

- конвертация по курсу банка,

- оказание экстренных услуг за рубежом: экстренная выдача наличных и перевыпуск карты.

Недостатков у этого пластика практически нет, разве что отсутствие начисления процентов на остаток и фиксированная плата за обслуживание, пусть и невысокая.

Ключевые условия

Оформить карточку можно с 18 лет.

«Золотая миля» Транскапиталбанка

Дебетовый пластик категории Голд платежной системы Виза с технологией бесконтактной оплаты выпускается Транскапиталбанком в одной из трех основных валют. Плата за годовое обслуживание является фиксированной и составляет 1 790 рублей (или 36 долл.США/евро).

Особенности

Бонусная программа для путешественников «Золотая миля» обладает следующими особенностями:

- зачисление 1 000 приветственных миль,

- начисление миль в размере 2% от суммы любых покупок,

- возврат 5% стоимости авиа- и железнодорожных билетов, купленных на сайте travel.tkbbank.ru,

- возврат 10% стоимости проживания в гостиницах и отелях, забронированных и оплаченных на сайте travel.tkbbank.ru,

- 0,5% от трат в супермаркетах, продуктовых и хозяйственных магазинах, при оплате коммунальных, почтовых услуг, налогов, госпошлин и штрафов, а также при оплатах в точках быстрого питания.

Несмотря на выгодные условия для накопления миль, максимальное количество бонусов в месяц составляет всего 2 000.

Преимущества и недостатки

Преимущества карты «Золотая миля»:

- бонусная программа «Золотая миля»,

- бесплатное снятие наличных в любых банкоматах и ПВН,

- большие лимиты на снятие наличных: 900 000 рублей в месяц при обналичивании в устройствах Транскапиталбанка и до 10 000 долл.США (в рублевом эквиваленте) в банкоматах и ПВН сторонних банков,

- конвертация по курсу ТКБ,

- бесплатный запрос баланса в банкоматах сторонних банков,

- бесплатная сим-карта для туристов SIM-Travel с балансом 10 долл.США.

Недостатком является плата за обслуживание и дорогое смс-информирование, ежемесячная стоимость которого – 60 рублей.

Ключевые условия

Подать заявку на выпуск карточки можно на сайте ТКБ.

Подведем итоги

Пришла пора выявить лидеров среди лучших карточных продуктов для путешествий2019 года по основным критериям:

- возможность бесплатного обслуживания имеется у карт ALL Airlines, Travel,

- начисление процентов на остаток предоставляют банк Тинькофф по пластику ALL Airlines и ФК «Открытие» по пластику Travel,

- больше всех приветственных миль зачисляет Сбербанк, затем Транскапиталбанк,

- самые выгодные условия по снятию наличных (бесплатно и в любых банкоматах) предлагают Транскапиталбанк и ФК «Открытие», а также банк Тинькофф,

- дополнительные бонусы для путешественников предоставляют Сбербанк (экстренная выдача наличных, медицинская поддержка), Тинькофф (бесплатное страхование), ФК «Открытие» (консьерж-сервис, полис ВЗР), Газпромбанк (выпуск 2 карт в комплекте, консьерж-сервис, экстренная выдача наличных и перевыпуск пластика), ТКБ (бесплатная симка SIM-Travel),

- бесплатное смс-информирование – в Сбербанке, банке Тинькофф.

Рассказываем про банковские карты для путешественников – какую лучше взять за границу, на что обратить внимание при выборе карты. Даем подборку самых выгодных кредитных и дебетовых карт для путешествий.

На что обратить внимание при выборе карты

При выборе дебетовой или кредитной карты для путешествий нужно обратить внимание на несколько пунктов.

Часть из них относится непосредственно к использованию за границей (курс конвертации, комиссия за снятие в банкомате и т.д.), а часть являются универсальными (кешбек, начисление процента на остаток).

1. Курс конвертации

Этот параметр актуален только для рублевых банковских карт.

Когда вы оплачиваете покупки или снимаете наличные за границей, банк конвертирует местную валюту и списывает ее с вашего счета в рублях по соответствующему курсу.

Если валюта страны – не доллары и не евро, то происходит 2 конвертации :

- Местная валюта –> USD (валюта платежной системы – Mastercard или Visa)

- USD –> RUB

Первая конвертация происходит по курсу платежной системы. Для второй конвертации (USD –> RUB) банки используют свой внутренний курс. Обычно он составляет +1-2% к курсу ЦБ. То есть вы переплачиваете 1-2% за конвертацию долларов в рубли.

Некоторые карты, например Кукуруза и Билайн, конвертируют валюту по курсу ЦБ – у них потери на конвертации равны нулю.

2. Комиссия за снятие наличных

Банки могут взимать комиссию за снятие наличных в банкоматах сторонних банков. Например, Сбербанк берет 1% от суммы снятия, но не меньше 100 рублей.

Некоторые банки имеют лимиты на бесплатное снятие денег в банкоматах. Например, по карте Кукуруза до 50000 рублей в месяц можно снимать бесплатно, а дальше – уже с комиссией.

Важно знать: бесплатное снятие наличных относится только к банку-эмитенту карты – он не берет комиссию на своей стороне. Однако комиссию может брать еще и банкомат – это лучше уточнять перед поездкой в конкретную страну. Например, в Таиланде все банкоматы берут комиссию в 220 бат.

3. Кешбек

По многим кредитным и дебетовым картам для поездок за границу предусмотрен кешбек. Обычно он составляет 1-2%, но может быть больше по отдельным категориям товаров или за покупки в магазинах партнеров.

Кешбек может начисляться рублями или бонусами / милями. Первый вариант всегда предпочтительнее, поскольку рубли вы можете потратить на что угодно, а бонусы или мили – нет.

Обратите внимание: некоторые банки ограничивают максимальные размер кешбека, который можно получить за месяц.

4. Процент на остаток

Дополнительным плюсом будет, если по карте предусмотрен процент на остаток. Обычно он составляет 4-6% годовых; может начисляться рублями, бонусами или милями. Рублями – лучший вариант.

5. Прочие параметры

Важную роль для путешественников могут играть и другие параметры – например, стоимость годового обслуживания, цена оформления карты, наличие мобильного приложения и интернет-банка и т.д.

Иногда дополнением к картам идут полезные бонусы – например, доступ в бизнес-залы аэропортов, бесплатный трасфер и т.д.

Лучшие карты для путешествий

Дебетовые карты для путешествий за границу сейчас выпускают практически все крупные банки. Кредитные карты встречаются реже, но их тоже немало.

Условия по таким картам у разных банков могут сильно различаться – нужно внимательно изучать тарифы, чтобы найти лучший вариант.

Ниже – подборка наиболее интересных и выгодных предложений.

Банк Тинькофф

Одни из лучших карт для путешествий выпускает банк Тинькофф. Есть как специализированные карты для путешественников, так и обычные кредитные и дебетовые карты, которыми удобно пользоваться за границей.

Лучшая из специальных карт – Tinkoff All Airlines ; из обычных – Black (дебетовая) и Platinum (кредитная).

Плюсы карт от банка Тинькоф – хороший кэшбек, удобное банковское приложение, простое оформление, бесплатные переводы на другие карты (есть лимиты), снятие наличных без комиссии.

Можно привязать к одной карте несколько счетов в разных валютах (рубли, доллары, евро, фунты стерлингов) и переключаться между ними. Валюты разные – карта одна.

При оплате товаров за границей первая конвертация (валюта страны покупки –> USD) происходит по курсу MasterCard; вторая конвертация идет по курсу банка Тинькофф (курс ЦБ + 2%). Но благодаря кешбеку в 1-2% потери либо совсем отсутствуют, либо уменьшены.

Тинькофф All Airlines

Для кого: самостоятельные путешественники.

Выпускается в двух вариантах – кредитная и дебетовая . Для путешествий выгоднее использовать кредитку – по ней выше кешбэк.

Ниже пойдет речь только о кредитном варианте карты, но в конце раздела есть таблица с цифрами по обоим вариантам All Airlines.

- Плюсы: большой кешбек (5-10%) за покупки билетов, отелей, аренду авто; туристическая страховка в подарок.

- Минусы: кэшбек милями; часть миль теряется при покупке билетов.

Tinkoff Black (дебетовая)

Для чего: универсальная карта для использования в России и за рубежом.

Tinkoff Platinum (кредитная)

Для кого: тем, кому нужна универсальная кредитная карта.