22.09.17 г. Мы обещали держать вас в курсе по поводу ситуации со взносами ИП. Минфин провел совещание с председателем Пенсионного фонда. Ведомства договорились, что всё-таки пересчитают взносы опоздавшим с декларацией. Но это не поможет тем, с кого долги уже взыскивают по решению суда.

Ситуация такая: предпринимателям начали присылать уведомления, что у них долги по пенсионным взносам на десятки и даже сотни тысяч рублей. При этом предприниматели либо не работали, либо уже платили взносы - просто забыли подать декларацию.

Это выглядит диковато: человек не работал, не получал доход и даже вовремя всё платил. Просто он по незнанию или из-за халатности не сдал один документ - а ему больше ста тысяч рублей недоимки. Или даже двести.

Это может коснуться всех ИП , даже если они не работали и не зарабатывали все последние годы. И даже тех, кто пока никаких уведомлений не получал.

Корень проблемы в декларации. Каждый год ИП должны сообщать в налоговую, сколько они заработали и сколько заплатили налогов и взносов. Если этого не сделать вовремя, могут начислить взносов по бешеной ставке. Такой закон.

Но камень преткновения не в самом законе, а в таком нюансе: можно ли ИП исправиться? Например, он забыл подать декларацию, но по факту платил взносы и вообще вел себя хорошо. Может ли он подать декларацию и получить перерасчет, чтобы не платить бешеные взносы? Например, если вспомнит сам или узнает от налоговой о нарушении.

Пенсионный фонд сказал: нет, нельзя. Пропустили подачу декларации - платите огромные взносы, мы ничего не знаем и пересчитывать не будем. Формально у пенсионного фонда нет оснований для уменьшения начислений опоздавшим с отчетами.

Всё это касается взносов и начислений, которые пришлись на период до 2017 года , когда ими занимался пенсионный фонд. По всему новому действуют другие правила: сейчас взносами занимается налоговая, а в кодексе отдельная глава. И там такого правила по доначислениям из-за просроченной декларации нет.

За что начисляют повышенные страховые взносы?

Повышенные взносы начисляют за то, что предприниматель не отчитался о своих доходах за год. Даже если доходов вообще не было, всё равно нужно подать декларацию. Декларация - это отчет. В нем может быть ноль, но сам отчет должен быть.

По закону все ИП платят за себя фиксированные взносы - в пенсионный фонд и на медицинское страхование. Сумма зависит от МРОТ и дохода. В 2015 году каждому ИП даже при нулевом доходе нужно было заплатить 22 тысячи рублей. В 2016 году - 23 тысячи, а в 2017 - почти 28 тысяч.

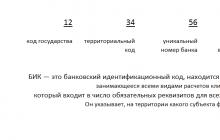

И вот каждый год предприниматели подают декларацию в налоговую. Там они указывают, сколько заработали и сколько страховых взносов заплатили. Пенсионный фонд и налоговая получают эти данные и проверяют, правильно ли предприниматель посчитал взносы и всё ли заплатил в бюджет. Если правильно - его не трогают. Ну или что-то доначислят.

А если предприниматель не подавал декларацию, то пенсионный фонд не мог проверить начисления. Тогда взносы считали с повышенным коэффициентом - в 8 раз больше, чем фиксированная сумма. Это не прихоть пенсионного фонда, а требование закона.

Но ведь этот закон о взносах уже не действует!

Этот закон действовал до 1 января 2017 года, пока страховыми взносами занимался пенсионный фонд. Потом их передали налоговой - сейчас начисления и уплату проверяет она.

Но теми суммами, которые предприниматели начисляли по 2016 год включительно, заведовал пенсионный фонд. Если накопились долги, налоговая не имеет права их пересчитывать - это не их сфера ответственности. А вот взыскивать их она обязана.

Кого тогда это касается?

Некоторые предприниматели не ведут бизнес и не подают декларации. Кто-то оформил ИП на себя по просьбе родственника и думает, что за него всё сдают и платят в срок. Бывает, что человек не знает, что и когда нужно сдавать в налоговую: взносы платит, а отчеты не отправляет. Или думает, что нет дохода - нет и декларации. Все они под угрозой начисления по повышенному тарифу.

Даже если за 2015 год предприниматель ничего не заработал и всего лишь не подал нулевую декларацию, пенсионный фонд выставит ему недоимку по страховым пенсионным взносам - 148 тысяч рублей. Даже если ИП честно и вовремя заплатил положенный минимум 18 тысяч.

Если не подать декларацию еще и за 2014 год, пенсионные взносы тоже посчитают по максимуму - 138 тысяч рублей плюсом к положенным 17 тысячам.

Данные о долгах на 1 января 2017 года пенсионный фонд передал в налоговую. И взыскивать эти недоимки теперь будет она. Сделать это очень просто: ИП отвечают по своим долгам личным имуществом. Из-за двух просроченных деклараций можно запросто лишиться машины или вляпаться во что-нибудь похуже.

Если не подал декларацию вовремя, можно ведь подать позже. Тогда начисления скорректируют и уберут недоимку?

О том и речь, что нет. Свою позицию по этому поводу пенсионный фонд как раз и разъяснил в недавнем письме. Чтобы пересчитали взносы за 2014 год, декларацию нужно было подать в 2015. За 2015 год пересчитают, только если отчитаться в 2016.

А если подать декларацию на год позже положенного - например в 2017, - пенсионный фонд не будет пересчитывать взносы. Так и оставят максимум.

Говорят, что для пересчета нет оснований по закону. Даже если налоговая передаст в пенсионный фонд просроченную декларацию, из которой будет понятно, что ИП в прошлые годы заработал меньше лимита в 300 тысяч или вообще ничего, недоимку не уменьшат. Даже если за 2014 или 2015 годы предприниматель перечислил все взносы, придется доплатить еще кучу денег.

Пока это официальная позиция пенсионного фонда. Ее должны придерживаться все территориальные отделения.

Что по этому поводу думает налоговая?

Налоговая на стороне предпринимателей и считает, что это незаконно. Такой подход нарушает права налогоплательщиков. Если предприниматель исправился и отчитался, взносы нужно пересчитать с учетом реальных доходов.

Налоговая и пенсионный фонд обмениваются информацией по своим каналам. Если какой-то ИП опомнится и пришлет декларацию за прошлые периоды, пенсионный фонд точно узнает об этом.

В законе нет прямого указания, что пенсионный фонд обязан пересчитать взносы. Но и запрета на пересчет тоже нет. И если бы пенсионный фонд согласился пересчитывать взносы, он бы ничего не нарушил. Но он не соглашается.

Пока это всего лишь мнение налоговой против позиции пенсионного фонда. Ситуацию обещают обсудить на совещании в Минфине. Может быть, тогда все договорятся и предпринимателям спишут долги. А может быть, Минфин согласится с ПФ и придется платить. Мы расскажем, чем всё закончится.

Если налоговая согласна пересчитать взносы, почему она сама не может этого сделать?

Налоговая администрирует взносы с 1 января 2017 года. Повлиять на начисления до этой даты она не может. Пенсионный фонд говорит: вот у этого ИП есть долг 150 тысяч рублей из-за несданной декларации. Налоговая не может уменьшить эту сумму и обязана взыскивать недоимку.

Разбираться по долгам и переплатам до 2017 года нужно с пенсионным фондом. Если получится, фонд передаст в налоговую новые данные.

Если я сдал декларацию - хоть и с просрочкой, но всё-таки сдал, - что теперь будет?

Главное - успеть сдать в тот год, когда положено по закону - то есть в течение следующего за отчетным. Например, за 2015 год нужно отчитаться в 2016. Тогда пенсионный фонд согласен пересчитывать взносы с учетом реального дохода даже при просрочке.

Если декларацию за 2015 год сдать в 2017 году, тогда всё - не пересчитают. Но никто не запрещает отстаивать свои права в суде. Пока практика противоречивая, поэтому гарантии успешного исхода дела никто не даст.

Это грабеж! За нулевую декларацию десятки тысяч недоимки?

Я не помню про свои декларации. Как проверить, вдруг что-то должен?

В налоговой можно запросить список отчетностей и акт сверки за любой период. Это удобно делать через систему отправки отчетности или ведения бухгалтерии.

Но даже если такого нет, тратить деньги на сверку не придется: сейчас у ИП есть личные кабинеты прямо на сайте nalog.ru.

На всякий случай можно свериться и с пенсионным фондом: отправить запрос по почте или сходить лично.

Статья 14. Размер страховых взносов, уплачиваемых плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам11. ...В случае, если в указанной информации отсутствуют сведения о доходах налогоплательщиков в связи с непредставлением ими необходимой отчетности в налоговые органы до окончания расчетного периода, страховые взносы на обязательное пенсионное страхование за истекший расчетный период взыскиваются органами контроля за уплатой страховых взносов в фиксированном размере, определяемом как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

(часть 11 введена Федеральным законом от 23.07.2013 N 237-ФЗ)

Скрытый текст

С 2014 года при контроле уплаты взносов индивидуальными предпринимателями и т.п. используются не только данные плательщика, но и информация, получаемая от налоговых органов. Согласно ч. 9 ст. 14 Закона N 212-ФЗ налоговые органы направляют в органы контроля за уплатой страховых взносов сведения о доходах от деятельности плательщиков страховых взносов за расчетный период, определяемых в соответствии с ч. 8 ст. 14 Закона N 212-ФЗ, не позднее 15 июня года, следующего за истекшим расчетным периодом. После указанной даты до окончания текущего расчетного периода налоговые органы направляют сведения о доходах от деятельности плательщиков страховых взносов за расчетный период в органы контроля за уплатой страховых взносов в срок не позднее 1-го числа каждого следующего месяца. Данные о выявленных в рамках мероприятий налогового контроля фактах налоговых нарушений налогоплательщиков, повлекших занижение доходов от деятельности, направляются в течение 5 дней после вступления в силу решения налогового органа о привлечении налогоплательщика к ответственности за совершение налогового правонарушения (ч. 10 ст. 14 Закона N 212-ФЗ). На основании этих данных направляются требования об уплате недоимки по страховым взносам, пеней и штрафов, а также для проведения взыскания недоимки по страховым взносам, пеней и штрафов. Если в указанной информации отсутствуют сведения о доходах налогоплательщиков в связи с непредставлением ими необходимой отчетности в налоговые органы до окончания расчетного периода, страховые взносы в ПФ РФ за истекший расчетный период взыскиваются органами контроля в фиксированном размере, определяемом как произведение восьмикратного МРОТ, установленного федеральным законом на начало финансового года, за который уплачиваются взносы, и тарифа в ПФ РФ, увеличенное в 12 раз, то есть в 2016 году:

8 х 6204 руб. х 26% х 12 = 154 851,84 руб.

а также по соответствующим пеням и штрафам, за расчетные периоды, истекшие до 1 января 2017 года. Но такие долги будут прощены только тем ИП, которые не вели деятельность и не сдавали отчетность, вследствие чего взносы им были начислены в максимальном размере.

ИП будут получать от налоговиков извещения о необходимости уплатить страховые взносы «за себя»

Чтобы побудить предпринимателей своевременно и в полном объеме уплачивать страховые взносы в фиксированном размере, налоговые инспекции будут направлять в адрес плательщиков извещение о необходимости уплаты взносов в ПФР и ФФОМС. Форма такого извещения приведена в письме ФНС России от 24.10.17 № ГД-4-11/21487@ .

И неважно, какой при этом у вас был доход за текущий год на самом деле.

С чем связан такой «подарок» по случаю «сворачивания» предпринимательской деятельности? При отсутствии налоговой декларации и данных о доходах налоговики в соответствии с законодательством будут вынуждены рассчитывать взносы из восьмикратного МРОТ , что составит максимально возможный к уплате размер взносов на ОПС – 194 688 рублей (2017 год).

Примечание : За другие следующие года будет больше, потому что МРОТ больше.

В любом случае, чтобы не испытывать судьбу, проще все-таки подать декларацию и отдыхать от предпринимательской деятельности с чистой совестью.

При «закрытии» ИП декларацию нужно подать:

- при ОСНО: в течение 5 рабочих дней со дня прекращения деятельности (п.3 ). Итак, при применении общего режима налогообложения срок представления налоговой декларации по налогу на доходы физических лиц (НДФЛ) о фактически полученных доходах в текущем налоговом периоде () – это пятидневный срок со дня прекращения деятельности. Срок уплаты НДФЛ - не позднее, чем через 15 календарных дней со дня подачи декларации.;

- при УСНО: не позднее 25 числа месяца, следующего за месяцем «сворачивания» (п.2 );

- при ЕНВД: не позднее 20 числа месяца, следующего за кварталом, в котором прекращена деятельность (п.3 ).

Фиксированные взносы ИП в повышенном размере: когда есть шансы на перерасчет

По пенсионным взносам «за себя» за периоды, истекшие до 01.01.2017, действует такое правило: если ИП не представил вовремя в ИФНС декларацию, в которой отражены полученные им доходы, взносы на ОПС ему придется уплатить в максимальном размере (исходя из восьми МРОТ). Причем, если после получения требования об уплате недоимки по взносам все-таки подать данные о доходах, корректировать сумму взносов исходя из фактически полученных доходов ПФР все равно не будет.

Несправедливо, если, например, ИП не сдал в ИФНС «нулевку», то уплата взносов «за себя» в максимальном размере – уж очень суровое наказание за такой проступок.

Если же ИП представил сведения о доходах в срок, но налоговые органы не передали их своевременно в территориальный орган ПФР, то обязательства ИП по уплате взносов должны быть пересчитаны в сторону уменьшения. Ведь вины предпринимателя в этом просто нет. Поэтому важно хранить все декларации в течение 4 лет.

к меню

Как предпринимателю ИП сняться с учета в ПФР, ФФОМС, ФСС при закрытии

к меню

Как рассчитать размер страхового взноса «за себя», если плательщик «закрыл ИП» в начале года

Если статус индивидуального предпринимателя утрачен в течение расчетного периода (года), то рассчитывать фиксированные пенсионные и медицинские взносы «за себя» нужно только за период осуществления деятельности. ФНС России в письме от 07.02.17 № БС-3-11/755@ привела пример расчета суммы страхового взноса в ситуации, когда индивидуальный предприниматель снялся с регистрационного учета в начале года.

Обязанность платить страховые взносы «за себя» возникает с момента государственной регистрации физического лица в качестве ИП и продолжается до момента исключения сведений о нем из ЕГРИП. Если плательщик «закрывает ИП» в середине года, то платежи рассчитываются пропорционально количеству месяцев, в течение которых велась предпринимательская деятельность (по месяц, в котором утратила силу государственная регистрация физлица в качестве ИП; п. 5 ). За неполный месяц деятельности фиксированный размер взносов определяется пропорционально количеству календарных дней этого месяца.

В соответствии со плательщики, прекратившие деятельность в качестве ИП, уплачивают взносы не позднее 15 календарных дней с даты снятия с учета в налоговом органе. Если индивидуальный предприниматель снялся с регистрационного учета, к примеру, 13 января 2017 года, ему следовало перечислить взносы не позднее 28 января 2017 года. Соответствующая сумма платежа рассчитывается как произведение суммы взносов, подлежащей уплате за год, и количества календарных дней неполного месяца, в течение которых осуществлялась деятельность, деленное на произведение 12 месяцев и общего количества календарных дней неполного месяца.

к меню

Выводы по снятию с регистрации в страховых фондах

- Не установлены сроки подачи заявления о снятии с учета.

- Не установлена ответственность за нарушение порядка снятия с учета.

- Без снятия с учета в качестве страхователя-работодателя ПФР и ФСС будут ожидать представления отчетности об уплате страховых взносов. И будут выписывать штраф за не предоставление отчетности.

- Если не сняться с учета в ПФР, то могут вообще не снять с учета в качестве ИП. Потому что для того, чтобы исключить предпринимателя из ЕГРИП, налоговикам требуется информация о представлении в ПФР персонифицированной отчетности (пп. «в» п. 1 ст. 22.3 федерального закона от 08.08.01 № 129-ФЗ). А ПФР, в свою, очередь может не подтвердить этот факт.

к меню

При снятии с учета ИП должен в течение 15 дней уплатить фиксированные взносы

ИП снялся с регистрационного учета в налоговой, его вычеркнули из ЕГРИП 13.01.2017. Как рассчитать фиксированный платеж? Ответ на этот вопрос дала ФНС в письме № БС-3-11/755@ от 07.02.2017.

За неполный месяц предпринимательской деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физлицом деятельности в качестве ИП. Уплатить взносы следует не позднее 15 календарных дней с даты снятия с учета в налоговом органе. Следовательно, в случае если ИП снялся с учета 13.01.2017, то ему не позднее 28.01.2017 следовало оплатить сумму страховых взносов.

к меню

СРОКИ подачи декларации когда ИП закрылся, прекратил деятельность

Если даже ИП официально стал «бывшим», но предпринимательские обязанности еще остаются. В течение пяти рабочих дней с момента внесения записи в ЕГРИП о прекращении деятельности в качестве ИП на ОСНО нужно сдать декларацию 3-НДФЛ.

Примечание : Письмо ФНС от 13.01.2016 № БС-4-11/114@

Предприниматель, решивший закрыться и «завязать» с бизнесом, считается прекратившим предпринимательскую деятельность с даты внесения соответствующей записи в ЕГРИП. Но даже после этого у бывшего ИП остаются обязанности перед государством, возникшие за время предпринимательства.

Так, в пятидневный срок после официального «разжалования» из ИП нужно представить декларацию о доходах, в т.ч. за период между днем подачи заявления о госрегистрации прекращения деятельности в качестве ИП и днем исключения из ЕГРИП. А не позднее чем через 15 календарных дней с момента подачи такой декларации уплатить задекларированную сумму налога в бюджет.

Обратите внимание, что это относится лишь к ИП, применявшим ОСН. «Спецрежимники» сдают «свои» декларации:

- : не позднее 25 числа месяца, следующего за месяцем прекращения ИП-деятельности

- : не позднее 20 числа месяца, следующего за кварталом, в котором ИП был исключен из ЕГРИП

- на ОСНО : согласно п.3 статьи 229 НК РФ в случае прекращения деятельности до конца налогового периода обязаны в пятидневный срок со дня прекращения такой деятельности представить о фактически полученных доходах в текущем налоговом периоде. Уплата налога производится не позднее чем через 15 календарных дней с момента подачи такой декларации.

к меню

«Закрытие» ИП не отменяет обязанности по сдаче УСН-декларации

Независимо от того, по какой причине ИП перестал быть «упрощенцем»: «свернул» бизнес, переведенный на УСН, или вообще отказался от предпринимательского статуса, сдать декларацию по «упрощенному» налогу все равно нужно. Но в разные сроки.

Примечание : Письмо ФНС от 08.04.2016 № СД-3-3/1530

к меню

Бывший предприниматель, исключенный из ЕГРИП, не освобождается от обязанности уплатить страховые взносы за период, когда он являлся ИП

Обязанность по в виде фиксированного платежа возникает у индивидуального предпринимателя с момента приобретения им статуса ИП, и не зависит от возраста, вида деятельности и факта получения доходов в конкретном расчетном периоде. При этом, даже если граждан исключен из ЕГРИП в связи с прекращением предпринимательской деятельности, он обязан уплатить взносы за период, когда являлся ИП. В противном случае ему начислят пени и штраф за неуплату взносов. Об этом напомнил Минтруд России в письме от 28.06.16 № 17-4/ООГ-995 .

к меню

Справка об отсутствии статуса ИП, как доказать что не предприниматель

Для получения справки на бумажном носителе об отсутствии у физического лица статуса индивидуального предпринимателя необходимо обратиться в Единый регистрационный центр, который осуществляет функции по государственной регистрации юридических лиц и индивидуальных предпринимателей. Т.е. в налоговую, где идет регистрация. При себе необходимо иметь:

- паспорт,

- заявление по предлагаемой форме

- , об оплате за предоставление сведений об ИП на бумажном носителе. Размер платы, госпошлина за "бумажку", составляет 200 рублей. Реквизиты по своему региону можно .

Срок предоставления справки составляет не более пяти дней со дня получения налоговым органом запроса о предоставлении государственной услуги.

Для получения бесплатно оперативной информации на официальном сайте ФНС России реализован электронный сервис « о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа». Справка об отсутствии информации в Едином государственном реестре индивидуальных предпринимателей формируется в формате PDF, содержащем усиленную цифровую подпись и её визуализацию. Такая справка в электронной форме равнозначна справке на бумажном носителе

Дается алгоритм расчета фиксированных взносов ИП для отчисления в Пенсионный фонд в 2016-2017

Долг в Пенсионный фонд после закрытия ИП может возникнуть по многим причинам. Банальная и она же самая распространенная ситуация, когда индивидуальный предприниматель не оплачивает положенные сборы после закрытия предприятия. Бытует ложное представление, что ликвидация ИП позволит сэкономить на взносах, однако закон не на стороне должника.

Соблюсти все формальности

Закрытие ИП подчинено строгому алгоритму. Несоблюдение пошаговых инструкций только затянет процесс, а пока предприятие не ликвидировано, оно обязано оплачивать взносы в ПФР, которые не зависят от размера предприятия, формы собственности или полученных прибылей. Даже если никакая деятельность не ведется, и в налоговую сдаются декларации с «нулевым» доходом, это не освобождает от обязательных платежей.

Предприниматель, принявший решение о ликвидации своего дела, должен:

1. Подать заявление о закрытии ИП по форме Р26001:

- непосредственно в ИФНС;

- или заказным письмом с нотариально заверенной подписью;

- или в многофункциональном центре (МФЦ).

2. оплатить госпошлину через кассу банка или платежный терминал.

3. Получить в налоговой:

- выписку из реестра ЕГРИП;

- форму Р65001 (свидетельство о прекращении деятельности ИП).

4. Уведомить ПФР в течение 12 дней о закрытии предприятия.

5. Сдать отчеты, закрыть счета, сняться с учета.

Во многих территориальных инспекциях ФНС существует практика требований подачи справки об отсутствии задолженности перед Пенсионным фондом и ФОМС. Это требование можно обжаловать и добиться закрытия ИП с долгами, которые нужно погасить без задержек, чтобы не усугублять положение и не наращивать штрафы и пени. Поговорка «долг платежом красен» — как раз о таком случае.

Вернуться к оглавлению

Деньги любят счет

Бюрократическая машина работает медленно, но неумолимо. После закрытия ИП предпринимателю не следует расслабляться и продолжать контролировать финансовые обязательства. При том документообороте, что существует в налоговой и в ПФР, и при регулярной смене кадров всегда есть риск, что те или иные платежи не были зачислены или неправильно оформлены. В том числе из-за ошибок самого предпринимателя, если он ошибся, указывая реквизиты или назначение платежа.

Проверить, имеются ли долги в Пенсионный фонд после закрытия ИП, можно несколькими способами:

Проверить, имеются ли долги в Пенсионный фонд после закрытия ИП, можно несколькими способами:

- явившись в территориальное подразделение ПФР;

- через личный кабинет на сайтах Госуслуг, ПФ РФ, ФНС;

- заказным письмом в ПФ РФ с заявлением о предоставлении пенсионной выписки;

- через справочный телефон ПФ РФ.

Кроме этого, аналогичные услуги предоставляют частные организации и он-лайн сервисы. Срок исковой давности по долгам в Пенсионный фонд составляет 3 года. Он может быть продлен по вновь открывшимся обстоятельствам.

Сама идея пенсионного обеспечения базируется на принципах солидарной ответственности поколений и работающих граждан.

Оплата взносов в Пенсионный фонд — не только финансовое обязательство, но и гражданский долг каждого человека.

Вернуться к оглавлению

Послесловие после закрытия

Предприниматель отошел от дел или переключился на другой бизнес, о своем бывшем предприятии стал забывать. И вдруг казус — ИП закрыто, а Пенсионный фонд требует оплатить задолженность, которая раньше нигде не фигурировала. Не следует игнорировать такой тревожный сигнал даже при 100% уверенности, что все положенные взносы были уплачены полностью и в срок. Если вопрос вовремя не урегулировать, то запускается механизм взыскания:

Предприниматель отошел от дел или переключился на другой бизнес, о своем бывшем предприятии стал забывать. И вдруг казус — ИП закрыто, а Пенсионный фонд требует оплатить задолженность, которая раньше нигде не фигурировала. Не следует игнорировать такой тревожный сигнал даже при 100% уверенности, что все положенные взносы были уплачены полностью и в срок. Если вопрос вовремя не урегулировать, то запускается механизм взыскания:

- через суд;

- через службу судебных приставов.

Второй вариант более вероятен. В суде можно состязаться, приводить свои доказательства, предъявлять документы. Суд учтет доводы сторон и не факт, что удовлетворит требования истца, поэтому для ПФР взыскание с помощью приставов более удобный вариант. Приставы возбуждают производство и находят активы для взыскания. Попытка должника уклониться приведет к худшим последствиям: аресту имущества, запрету выезда за границу и т. п. Вплоть до банкротства должника.

Только не надо считать законопослушного гражданина беззащитным, государство не допустит произвола. Пенсионный фонд — это люди, им свойственно ошибаться. Некорректное или ошибочное требование можно обжаловать через органы надзора или через суд. Важно помнить, что в гражданских делах, в отличие от уголовных, не существует презумпции невиновности. Каждая сторона обязана представлять доказательства своей правоты.

Вся финансовая документация по закрытым ИП должна сохраняться, как минимум, 3 года после ликвидации предприятия. Восстановление утраченных документов — сложный и затратный по времени процесс. А самая лучшая практика при ведении бизнеса — это соблюдение финансовой дисциплины. Вовремя оплаченные налоги и сборы, ликвидация предприятия без долгов перед социальными фондами — вот залог спокойствия и благополучия.

Федеральный закон от 24.07.2009г. №212-ФЗ утратил силу с 1 января 2017 года в связи с принятием Федерального закона от 03.07.2016 №250-ФЗ. Вопросы исчисления и уплаты страховых взносов регулируется главной 34 НК РФ

В связи с последними изменениями, в законе о страховых взносах, растет количество судебных дел, где пенсионный фонд пытается взыскать с нынешних или прошлых предпринимателей сумму в размере 138 000 рублей. В основном это касается тех, кто прекратил свою деятельность, а налоговую декларацию не подал. Разбираемся в законности и изучим судебную практику.

Что происходит?

Ситуация довольно простая: индивидуальный предприниматель подает заявление в налоговую инспекцию о прекращении деятельности, при этом забывая подать годовую декларацию.

В соответствии с положениями п. 1 ст. 346.23 НК РФ, а также разъяснениями, данными Министерством финансов РФ, Федеральной налоговой службой (письмо от 29 апреля 2015 г. N СА-4-7-751@) в случае прекращения статуса индивидуального предпринимателя в связи с прекращением предпринимательской деятельности, в отношении которой применялась упрощенна система налогообложения, предприниматель обязан предоставить налоговую декларацию, не позднее 30 апреля года, следующего за отчетным.

Если раньше можно было отделаться штрафом в размере 1000 рублей (за нулевую декларацию), то с 2015 года, свои претензии предъявляет Пенсионный фонд.

Федеральный закон № 212-ФЗ от 24.07.2009, а именно часть 11 статьи 14, в случаях непредставления предпринимателем налоговой отчетности дал право управлению взыскивать страховые взносы на обязательное пенсионное страхование в фиксированном размере, определяемом как произведение восьмикратного минимального размера оплаты труда, увеличенное в 12 раз.

Деятельность ИП не велась. Может ли налоговая взыскать штраф?

Может. Отсутствие деятельности или движения по расчетному счету не дает право на освобождение от уплаты страховых взносов. Суды категорично относятся к этому, указывая:

…предусмотренная законом государственная регистрация гражданина в качестве индивидуального предпринимателя не только дает ему возможность пользоваться правами и гарантиями, связанными с указанным статусом, но и предполагает принятие им на себя соответствующих обязанностей и рисков, в том числе обязанностей по соблюдению правил ведения такой деятельности, налогообложению, уплате страховых взносов в Пенсионный фонд Российской Федерации

Вместе с тем, по мнению суда, в случаях, когда при фактическом прекращении предпринимательской деятельности гражданин в силу непреодолимых обстоятельств не мог в установленном порядке своевременно отказаться от статуса индивидуального предпринимателя, он не лишается возможности при предъявлении к нему требования об уплате недоимки по страховым взносам за соответствующий период защитить свои права, привести доводы и возражения, представить документы и иные сведения, подтверждающие указанные обстоятельства.

Судебная практика по штрафам от Пенсионного фонда

Каждый случай индивидуальный, однако по состоянию на август 2017 года можно выделить общую позицию судов по спорам об отмене решения Пенсионного фонда.

Подача уточненной декларации после получения требования

Верховный суд Удмуртской республики в своем апелляционном определении от 29 августа 2016 года по делу № а-3846/2016 указал, что довод о неправомерном начислении страховых взносов, и перерасчете страховых взносов исходя из поданной декларации несостоятелен, так как предоставление отчетности в налоговый орган с нарушением установленного законом срока и после направления требования об оплате, то есть после начала процедуры принудительного взыскания, не влечет для административного истца обязанность по перерасчету размера страховых взносов, и не опровергает правильность произведенного административным истцом расчета страховых взносов.

Аналогичная практика имеет место при рассмотрении дела N 2а-592/2016 Дзержинским районным судом г. Перми, апелляционное дело N 33а-10009; дела N 2а-2732/2016 Ленинским районным судом г. Перми, апелляционное дело N 33-9678.

По уточненной декларации в спорный период дохода не было

Ульяновский областной суд в своем апелляционном определении от 06 сентября 2016 года по делу №N 33а-4188/2016 указал, что доказательства отсутствия дохода предпринимателя, не могут повлечь отмену принятого судом решения.

Пропуск срока давности для обращения в суд

В судебной практике имеются решения, которые отказывали во взыскании штрафа ввиду пропуска срока на обращения в суд.

Частью 2 ст. 21 ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования” установлено, что заявление о взыскании подается в суд общей юрисдикции органом контроля за уплатой страховых взносов в течение шести месяцев со дня истечения срока исполнения требования об уплате недоимки.

Как отменить штраф Пенсионного фонда в 138 000 рублей?

Первым делом, надо как можно быстрее подать недостающую декларацию в налоговую инспекцию. Это не является основанием для отмены штрафа, но в будущем может пригодиться.

Дело в том, что пока нет обобщенной практики Верховного суда. Возможно, она появится в будущем, где коллегия судей укажет, что если предприниматель подал уточненную декларацию, то Пенсионный фонд обязан сделать перерасчет. Соответственно, даже если решение вынесено не в вашу пользу, у вас есть шанс обжаловать уже вступившую в законную силу определение по вновь открывшимся обстоятельствам.

Остальные варианты сугубо индивидуальные и одни советы могут помочь, другим наоборот, навредить. Поэтому для изучения именно вашей ситуации нужно ознакомиться с материалами дела.

Претензия, иск или отзыв Документы для составления претензии, иска или отзыва могут быть направлены любым удобным способом.

Консультация юриста по арбитражным делам происходит как удаленно, так и с выездом в офис, так как все документы находятся у вас и нет смысла их везти через весь город

5 000

3 000

Первая инстанция Стоимость услуг зависит от сложности дела и суммы иска

Например, если задолженность к взысканию составляет менее 500 000 рублей, то сумма за услуги первой инстанции составит 15 000 рублей

В сумму не включено участие в апелляционной и кассационной инстанциях, а также помощь в исполнительном производстве

15 000 - 45 000

Полное сопровождение Полное сопровождение предусматривает участие в любых процессуальных действиях, а также создание всех необходимых документов и ходатайств

В большинстве случаев, одна из сторон всегда подает апелляционную жалобу на решение первой инстанции. Юрист будет на каждом заседании по вашему делу

Стоимость наших услуг вы сможете компенсировать с проигравшей стороны

60 000

Составление иска или отзыва

Подготовка и сбор доказательств

Составление иска или отзыва

Юрист на каждом судебном заседании

Участие в апелляционной инстанции

Участие в кассационной инстанции

Подготовка и сбор доказательств

Составление иска или отзыва

Юрист на каждом судебном заседании

Участие в апелляционной инстанции

Участие в кассационной инстанции